Wie politische Wetten SOFR-Flys und die Yield Curve dominieren

Einleitung

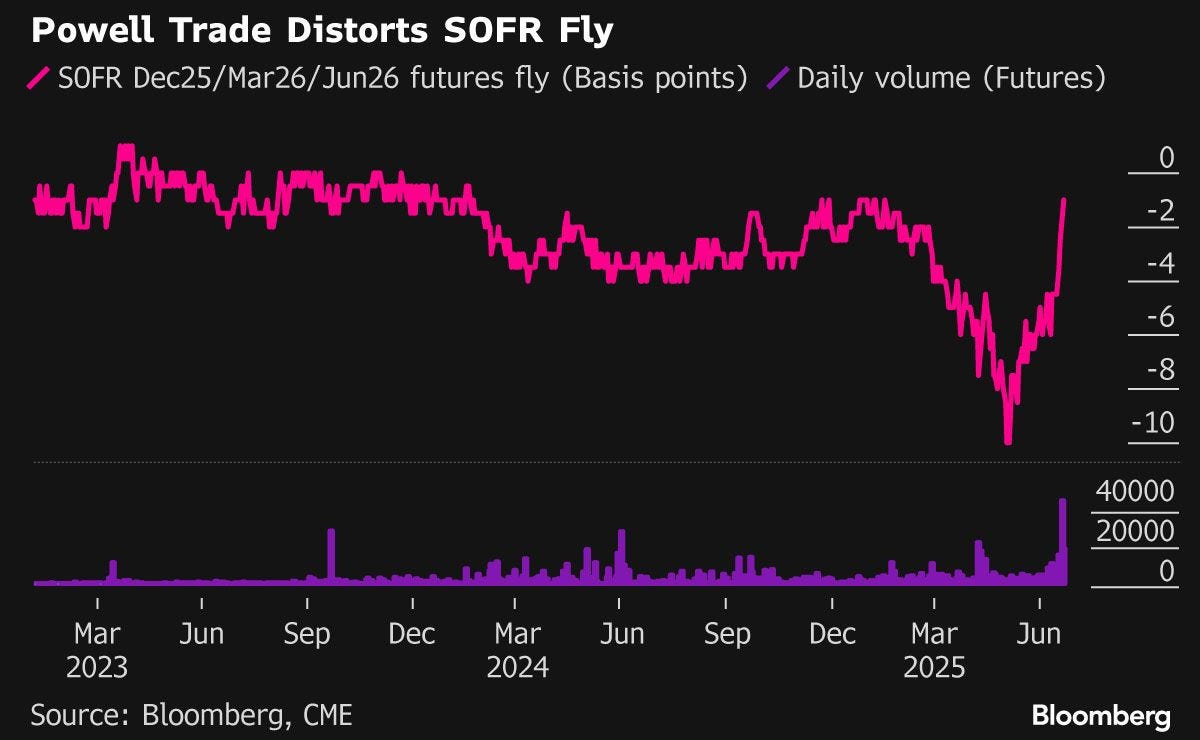

An den US-Zinsmärkten zeichnet sich eine bemerkenswerte Entwicklung ab: Trader haben rekordhohe Positionen aufgebaut, die auf einen deutlichen Kurswechsel der US-Notenbank ab 2026 spekulieren. Die Wette – in Marktkommentaren bereits als „Powell Trade“ bekannt – zielt darauf ab, dass die Federal Reserve unter neuer politischer Führung einen “dovisheren” geldpolitischen Kurs einschlägt. Konkret wird erwartet, dass ein von Donald Trump ernannter Fed-Chef die Leitzinsen ab Mitte 2026 aggressiv senkt. Diese Spekulation treibt insbesondere die Preise von SOFR-Futures mit mittlerer Laufzeit nach oben – und verzerrt damit strukturelle Preisverhältnisse innerhalb der Zinskurve.

Kurze Einführung in SOFR, Zinskurve und warum Trader darauf wetten

Um die aktuellen Bewegungen am US-Zinsmarkt zu verstehen, muss man drei Grundbegriffe kennen: SOFR, SOFR-Futures und die Zinskurve (Yield Curve) – sowie deren enge Verbindung.

Der SOFR (Secured Overnight Financing Rate) ist der wichtigste kurzfristige Zinssatz in den USA. Er gibt an, wie viel es Banken kostet, sich über Nacht gegen US-Staatsanleihen Geld zu leihen. Als risikofreier Referenzzins bildet er die Grundlage für viele kurzfristige Finanzprodukte und ist der Startpunkt jeder Zinsstrukturkurve.Abonniert

Die Zinskurve (Yield Curve) zeigt, wie sich Zinssätze über unterschiedliche Laufzeiten hinweg entwickeln – also was der Markt verlangt, wenn man den USA für 1 Monat, 1 Jahr, 10 oder 30 Jahre Geld leiht. In normalen Zeiten steigt die Kurve mit der Laufzeit an: je länger die Bindung, desto höher der Zins. Doch politische, konjunkturelle oder geldpolitische Erwartungen können die Kurve abflachen, invertieren oder versteilen.

SOFR-Futures sind Finanzinstrumente, mit denen Marktteilnehmer auf die künftige Entwicklung dieses kurzfristigen Zinses wetten – etwa auf den erwarteten Leitzins der Fed in einem bestimmten Monat der Zukunft. Wenn viele Trader Futures für z. B. Mitte 2026 kaufen, erwarten sie sinkende Zinsen genau zu diesem Zeitpunkt. Diese Erwartungen fließen direkt in die Gestaltung der vorderen (kurzfristigen) Zinskurve ein – und beeinflussen so deren Form und Verlauf.

Kurz gesagt:

SOFR ist der aktuelle Tageszins, SOFR-Futures spiegeln Zinserwartungen wider – und beides formt gemeinsam die Yield Curve, also das zentrale Barometer für Konjunktur, Geldpolitik und Marktpsychologie.

Anleger spekulieren in Butterfly Spreads auf SOFR Futures

Ein Butterfly Spread ist eine Trading-Strategie, bei der gleichzeitig Positionen in drei Finanzkontrakten mit aufeinanderfolgenden Laufzeiten (z. B. März, Juni und September) eingegangen werden. Ziel ist es, von Veränderungen in der Krümmung der Zinskurve zu profitieren – also davon, wie sich die mittleren Laufzeiten im Vergleich zu kurzen und langen verändern.

Der mittlere Kontrakt (Juni 2026) wird derzeit massiv übergewichtet, was zu extrem negativen Fly-Spreads führt – eine technische Marktverzerrung, die in erster Linie durch politische Erwartungen und nicht durch makroökonomische Fundamentaldaten getrieben ist.Abonniert

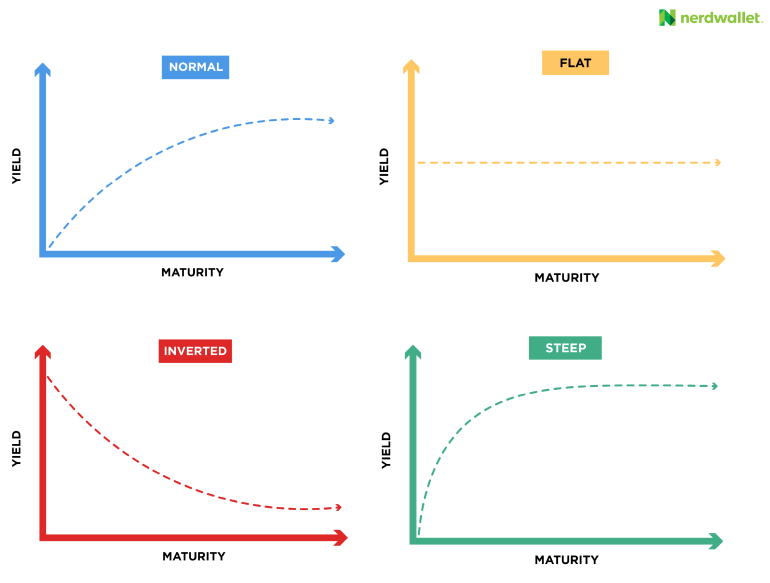

Um diese Dynamik besser einordnen zu können, lohnt ein Blick auf die vier klassischen Zustände der US-Zinskurve. Die Zinsstrukturkurve beschreibt die Renditeverteilung von US-Staatsanleihen unterschiedlicher Laufzeiten. In einem gesunden Konjunkturumfeld ist die Kurve normalerweise ansteigend – kurzfristige Anleihen rentieren niedriger als langfristige, da Investoren für längere Laufzeiten einen Risikoaufschlag verlangen.

Die vier Hauptformen der Zinskurve lassen sich wie folgt charakterisieren:

- Normal: 2-jährige bei 3 %, 10-jährige bei 4 %

- Flat: 2-jährige bei 4.0 %, 10-jährige bei 4.05 %

- Inverted: 2-jährige bei 5.0 %, 10-jährige bei 4.2 %

- Steep: 2-jährige bei 1.5 %, 10-jährige bei 4.5 %

Nach einer längeren Phase der Inversion hat sich die US-Zinskurve inzwischen deutlich verändert: Sie zeigt wieder eine starke positive Steigung und steigt zunehmend an. Kurzfristige Zinsen liegen nun erneut unter den langfristigen, was auf eine Erholung des Marktes und die Erwartung eines moderateren geldpolitischen Umfelds hindeutet.

Neben dem Zustand der Kurve ist auch natürlich ihre Bewegungsrichtung entscheidend. Ökonomen und Händler unterscheiden hier zwischen vier Kurvendynamiken, die sich aus Kombinationen von Zinsbewegung (steigend oder fallend) und deren Laufzeitfokus (kurz vs. lang) ergeben. Diese Dynamiken sind besonders relevant für Strategien mit Flys, Steepenern oder Flatteners.

Die wichtigsten Bewegungsmuster der Zinskurve:

- Bull Steepening: Kurzläufer fallen stärker als Langläufer; typisch bei plötzlichem geldpolitischem Umschwung

- Bear Steepening: Langläufer steigen stärker als Kurzläufer; oft bei Inflations- oder Fiskalsorgen

- Bull Flattening: Langläufer fallen stärker als Kurzläufer; signalisiert anhaltende Wachstumsschwäche

- Bear Flattening: Kurzläufer steigen stärker als Langläufer; typisch bei restriktiver Notenbank

Der Powell Trade ist letztlich eine Positionierung auf ein Bull Steepening-Szenario ab 2026: Die Annahme ist, dass die Fed dann rapide Zinssenkungen vornimmt, wodurch insbesondere die kurzen Laufzeiten stark fallen. Längere Laufzeiten könnten hingegen relativ stabil bleiben, was die Zinskurve versteilen würde.Abonniert

Die Erwartung, dass die Fed ab 2026 schnell die Zinsen senkt, führt zu starken Käufen bestimmter SOFR-Futures mit mittelfristigen Laufzeiten. Dadurch verschieben sich deren Preise unverhältnismäßig stark im Vergleich zu angrenzenden Laufzeiten. Das verzerrt die normalen Preisabstände und die Krümmung der Zinskurve. Dadurch verliert der Marktteilnehmer die Orientierung, und die Aussagekraft der Preisrelationen wird vorübergehend aufgehoben.

Der Powell Trade steht somit exemplarisch für eine neue Phase in den US-Zinsmärkten – eine Phase, in der Politik, Geldpolitik und Marktmechanik immer stärker miteinander verflochten sind. Wer Zinskurven interpretieren oder handeln will, muss diese neuen Realitäten mitdenken.