Anmeldung › Forums › Fragen (Pro’s) › Airbag-Trade

-

Airbag-Trade

Posted by Thomas on 11. September 2021 um 19:11Hat jemand von euch Erfahrung mit dieser Art der Absicherung und könnt ihr die entsprechende Webinarreihe von Optionsuniversum empfehlen?

Tom beantwortet 4 Jahre aktiv. 14 Mitglieder · 37 Antworten -

37 Antworten

-

85

Credits

85

Credits

Option-Rookie

Option-Rookie

Ich überlege auch, diese Webinarreihe zu kaufen.

-

0

Credits

0

Credits

Option-Rookie

Option-Rookie

Der Trade funktioniert eigentlich ganz gut. Ich habe die 500€ investiert. Man kommt aber selber drauf, wenn man etwas drüber grübelt. Aufgrund der Steuerthematik in DE wende ich den Trade nicht an…

-

917

Credits

917

Credits

Vola-Master

Vola-Master

Okay, vielen Dank für die Infos 🙂

-

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Ich habe mich bereits mit dem Airbag-Trade beschäftigt. Im Online-Seminar wird es sehr gut erklärt. Grundsätzlich ist der Airbag nicht besonders schwierig, allerdings in Hoch-Volazeiten etwas tricky, weil da das Grundprinzip schwerer zum umsetzen ist.

Die Grundidee ist, dass man sich mehr oder weniger kostenlose Ratio-Backspreads laufend aufbaut um so im Falle eines Crash abgesichert zu sein. Kostenlos ist es aber nur dann wenn man mit nackten SP auf den SPX beginnt und da für mehrere Wochen exponiert ist. Erst aber der kompletten dritten Tranche hat man einen Vollschutz.

Es gibt aber auch eine zweite Methode, wo man sich sofort die komplette Absicherung kaufen kann und danach beginnt diese auszubauen.

Da immer gilt: There is no free lunch, haben beiden Methoden ihre Vor- und Nachteile.

-

917

Credits

917

Credits

Vola-Master

Vola-Master

Hallo Thomas,

vielen Dank für dein Feedback. Ich habe das Webinar mittlerweile auch durchgearbeitet. An die praktische Umsetzung werde ich in den nächsten Wochen gehen.

Du hast recht, gratis gibt es nix 😉

lG Thomas

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Zurzeit sollte es wieder etwas günstiger gehen, weil die Vola bezogen auf 2021 tief ist. Man kann statt dem gelehrten 2 zu 3 Verhältnis auch ein 3 zu 5 Verhältnis verwenden, wenn man den Airbag kostengünstig aufbauen möchte. Allerdings muss dann das Konto über eine entsprechende Größer verfügen, weil die Margin-Anforderung aufgrund der nackten SPs auf den VIX heftig ist.

-

-

30

Credits

30

Credits

Option-Rookie

Option-Rookie

Hallo,

ich finde eine Absicherung auch schön, aber sie geht immer zulasten der Performance. Den genauen Zeitpunkt eines Rücksetzers kennt keiner und ist der Rücksetzer erst da, dann wird die Absicherung unbezahlbar. Ich kann es daher nicht timen und deshalb werde ich solche Strategien nicht anwenden. Jeder Rücksetzer geht auch wieder nach oben und sollte es einen langfristigen Abwärtstrend geben, dann werde ich auch über andere Strategien nachdenken.

Gegen diesen Trend werde ich mich nicht positionieren. Selbst der Corona-Crash wird immer mehr zur kleinen Delle in dem Aufwärtstrend! Markus sagt dazu, handel nach dem, was du siehst und nicht nach dem, was du denkst. Ich sehe einen intakten Aufwärtstrend und mir wird dabei schon leicht schwindelig. Ich kann aber nichts anderes sehen!

Gruß René

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Du hast Recht René – “The trend is your friend” and “Trade what you see” sind zwei Grundkonzepte die langfristig zum Erfolg führen.

Der Airbag-Trade ist jedoch so konzipiert, dass er vor allem im Trendmarkt nichts kostet und man trotzdem eine Absicherung für einen Black Swan Event hat.

-

30

Credits

30

Credits

Option-Rookie

Option-Rookie

Ich habe schon einige Ansätze gesehen, aber sie haben meist nicht funktioniert oder sind zu spät angesprungen. Der @Geldkapitaen hat ja so etwas auch mal aufgesetzt. Ich denke für einzelne Trades kann man solche Strategien schon verwenden, aber das Trading-Depot oder sogar das Gesamtdepot abzusichern ist unbezahlbar.

Die Absicherung über den Faktor Zeit kostet keinen Aufwand und gibt es kostenlos. Statistisch habe ich noch 30 Jahre Restlebenszeit und das reicht für jeden Crash 😉. Die Dividenden und auch Optionserlöse kommen ja weiterhin. Somit fühle ich mich auch ohne Absicherung sehr sicher 😇.

-

-

0

Credits

0

Credits

Option-Rookie

Option-Rookie

Hallo Rene,

wenn die Panik schon da ist und die Puts unbezahlbar, weil die Vola durch die Decke geht, könnte man sich noch mit Shorts auf den ES Futures absichern. Das Timing ist halt schwierig. Der VIX muss auf jeden Fall voll in Backwardation sein.

-

30

Credits

30

Credits

Option-Rookie

Option-Rookie

Hallo Markus,

sicherlich richtig, aber ich schaffe es nicht und vor allen nicht in der erforderlichen Größe.

Kurze Bewegungen, die kann man in der Regel noch am Chart erkennen. Aber einen Corona Crash, Tech-Bubble, etc. funktioniert einfach für mich nicht! Somit lebe ich mit diesem Risiko, was ja eigentlich keines ist! Meine Dividenden kamen zu 90% auch im Crash, neue Optionen kann ich am Boden und im Anstieg profitabel schreiben und es gibt auch noch ein paar Unternehmen zum Discountpreis 🤑.

Ich will ja nicht von meinem Depotwert, sondern vom Depotertrag leben. Somit helfen mir starke Bewegungen eher als dass sie mir schaden.

Gruss René

-

-

-

75

Credits

75

Credits

Option-Rookie

Option-Rookie

Ich rück die Aufmerksamkeit wieder in Richtung Airbag Trade und sehe mir gerade die Videos dazu an. Dabei haben sich schon einige Frage ergeben und ich bin gespannt, wie ihr es derzeit macht:

– Habt ihr die sofort die komplette Tranche gekauft oder Teil für Teil?

– Habt ihr geprüft, ob ihr über die Portfolio Margin verfügt?

– Habt ihr die ein Backtesting mit der Strategie gemacht?

Ich bin schon gespannt auf eure Kommentare und freue mich auf einen regen Austausch.

LG, Christoph

-

917

Credits

917

Credits

Vola-Master

Vola-Master

Hallo Christoph,

super Fragen.

Ich habe noch nicht gestartet damit, daher kann ich zu deinen Fragen nicht viel sagen. Aber ich hoffe, dass hier viel Schwarmwissen zusammenkommt.

Kann man so etwas komplexes überhaupt Backtesten? Keine Ahnung.

Bin gespannt.

lG Thomas

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Grundsätzlich ist das Backtesten von Optionen ziemlich schwierig, weil es eben so viele Möglichkeiten gibt. Hatte mir erst heute dazu ein Video angeguckt.

https://www.youtube.com/watch?v=JVR4jXExT2Y

Aktuell ist der Airbag teurer aufzusetzen, meiner Meinung nach funktionieren die ursprünglichen Regeln nicht, weil dann die Strike zu weit OTM sind. Grund ist die erhöhte Volatilität. Man kann das aber umgehen indem man mit den SP näher ans Geld geht, das geht zu Lasten der Margin. Man verkauft 3 SPs zum Preis von 5$ um dann kauft man 5 LPs zum Preis von 3$. Das Problem ist aber die Margin-Belastung, solange die SPs nackt bleiben. Außerdem wird der Spread zwischen SP und LP und somit auch die Jauchgrube breiter.

Wenn man die Tranchen sofort aufsetzt, wird kostet es zunächst Geld, aber man ist sofort abgesichert.

Die Portfolio-Margin ist zuminderst bei IBKR Standard.

-

5

Credits

5

Credits

Option-Rookie

Option-Rookie

Blöde Frage: Kann man das Marginthema nicht umgehen indem man anders rum vorgeht, also erst kauft und dann verkauft?

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Im Original funktioniert der Aufbau einer Tranche wie folgt:

(1) Verkaufe 2 SP zum Preis von je 3$.

(2) Kaufe gleichzeitig 3 LP, die 25 Punkte tiefer liegen, zum LMT Preis von 2$. Jetzt ist es so, dass dieser Kauf nicht sofort erfolgen wird, weil der Preis der Option bei ungefähr 2,70 bis 2.80 sein wird. Man muss also abwarten bis der Optionspreis in den LPs auf 2$ sinkt.

(3) Wann sinkt der Wert in einer Long Put Option?

(a) Die Zeit vergeht – weil das Theta ist negativ.

(b) Der Kurs im Basiswert steigt – weil das Delta ist negativ.

(c) Die Volatilität sinkt – weil das Vega ist positiv.(4) Wie käme man zu einem kostenlosen Ratio-Spread wenn man die Reihenfolgt umdreht? Man würde zuerst 600$ auf den Tisch legen, weil man 3 LPs zum Preis von 2$ kauft. Der Strike sitzt aber um einiges tiefer als bei der Originalvariante und somit wird auch die Hedgewirkung verschlechtert, weil der Airbag später zündet als im Original-Setup.

(5) Der dazu passende SP sollte ja 25 Punkt über den LP platziert werden und der wäre dann ebenfalls deutlich unter 3$ zu haben, z.B. bei 2,25 also ergäbe das einen Debit von 3*200-2*2,25=-150$. Es kann also werden, sich in einen 3$ Kurs einstoppen zu lassen, weil auch hier gilt:(a) Die Zeit gegen uns Läuft und den SP laufend verbilligt

(b) Der Kurs im Basiswert müsste fallen

(c) Die Volatilität müsste steigen(6) Es kann also unter Umständen passieren, dass man den SP niemals zum erhöhten Preis kaufen kann und somit hätte man den vollen Preis für den LP bezahlt.

(7) In diesem Fall wäre es besser die ersten beiden Tranchen sofort zu kaufen und mit der dritten auf die klassische Weise zu beginnen.

-

917

Credits

917

Credits

Vola-Master

Vola-Master

Hallo Philipp,

das habe ich mir auch gedacht und daher versuche ich es gerade andersrum. Aber da muss dir im klaren sein, dass du eine Korrektur brauchst um reinzukommen. Denn der Zeitwertverfall läuft in diesem Fall klar gegen dich. Aber einen Versuch ist es auf alle Fälle wert 🙂

lG Thomas

-

-

-

-

5

Credits

5

Credits

Option-Rookie

Option-Rookie

Beim Airbag würde mich mal interessieren, warum man da 3 Tranchen braucht? Reicht es nicht nur eine Kombi aus 3LP und 2SP zu haben und nur dann eine neue aufzubauen, wenn die erste ausläuft?

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

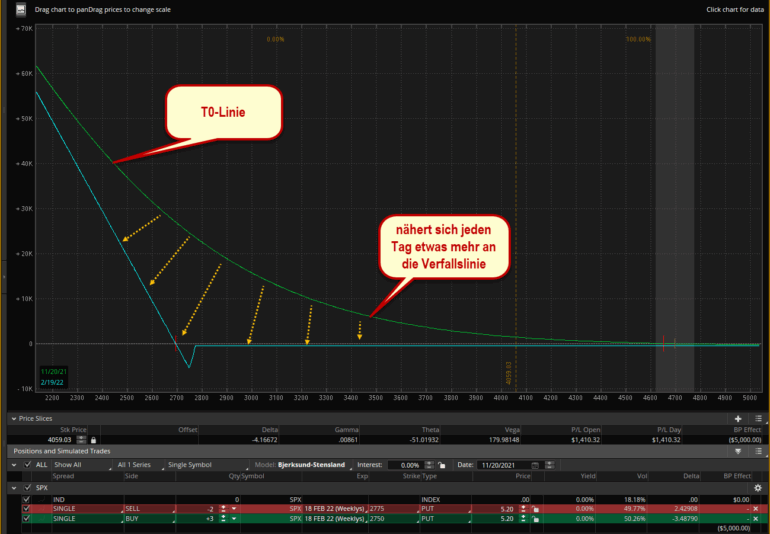

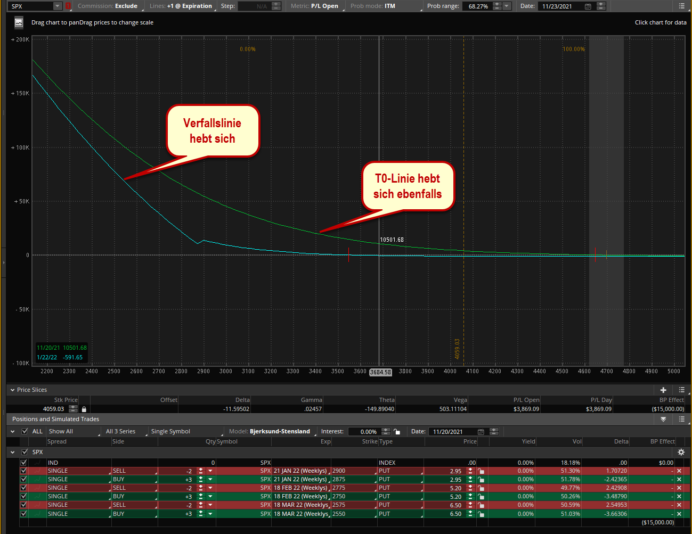

Es handelt sich dabei um eine rollierende Strategie, denn irgendwann wir der erste Ratio-Backspread verfallen und Du wärst dann ungeschützt. Außerdem soll der Airbag vor allem vor Black-Swan Ereignissen schützen. Je mehr Tranchen Du aufgesetzt hast, desto höher hebt sich die aktuelle T0-Linie an und desto höher wird Dein Schutz sein. Theoretisch kannst Du Dich auch nur mit einem Long Put absichern, aber das kostet Dir Geld.

Die T0-Linie nähert sich mit jedem Tag näher an die Verfallslinie an und das noch dazu immer schneller (unter der Voraussetzung dass alle anderen Parameter im Optionspreismodell stabil bleiben) In diesem Fall müsste der Kurs sehr weit zurückgehen, damit Du einen ordentlichen Gewinn machen kannst.

Hast Du aber mehrere überlappende Ratio-Backspreads laufen, heben sich die Verfallslinien an und Du hast schon bei kleineren Rücksetzern einen Vorteil. Idealerweise versucht man diese Spreads kostenlos aufzusetzen. Gibt es drei vollständige Tranchen, dann laufen in Summe 6 SP s und 9 LPs gleichzeitig. Man kann dann sogar mit der 4. Tranche beginnen, also man verkauft 2 weiteres SPs und dann ist man immer noch mit 8 SP und 9 LP Delta Long. Je mehr Tranchen laufen umso besser !

-

5

Credits

5

Credits

Option-Rookie

Option-Rookie

Super, Danke … jetzt verstehe ich langsam, dass sich der wirklich nur für richtig große Crashs gedacht ist!

-

917

Credits

917

Credits

Vola-Master

Vola-Master

Vielen Dank für die tollen Inputs Thomas 🙂

-

-

-

75

Credits

75

Credits

Option-Rookie

Option-Rookie

Von mir auch besten Dank für die Erklärung, Thomas.

Im Airbag-Webinar und auch auf den IB Seiten wird zwischen Reg-T und Portfolio Margin unterschieden (min. 100k$). Jedoch habe ich bei meinen Kontotyp nur Cash oder Margin zu Auswahl (IBCE).

Anscheinend ist mit dem Brexit für EU Konten eine generelle Margin (=Portfolio Margin) eingeführt worden. Auf der IB Seite habe ich jedoch nicht die Info gefunden.

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Ich kann das bestätigen. IB hat neben IBLUX auch die IBCE gegründet und bestehende Konten auf IBCE transferiert. Gleichzeitig wurden auch die kleineren auf Portfolio-Margin umgestellt. Außerdem erhielt man eine neue Kontonummer.

In der Schweiz ist es meines Wissens nach noch anders. Da gibt es die Reg-T Margin nach wie vor. Daher ist die Berücksichtigung von Reg-T Margin noch von Interesse.

-

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

der Airbag ist das Beste was e sgibt, aber erst ab vielen Tranchen und natürlich in Deutschland wiedermal nicht umsetzbar. Alleine wegen des Airbags schon will ich auwandern 🙂 (Spaß..aber so ähnlich schon)

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Aufgrund der erhöhten Volatilität ist es aktuell schwieriger geworden, den Airbag-Trade kostenlos zu bauen. Das Options-Universum empfiehlt ja eine Kontogröße von mindestens 30.000. Bei kleineren Konten sollten die ersten beiden Tranchen sofort gekauft werden und die dritte wird dann nach Regelbuch aufgesetzt. Man darf nicht vergessen, dass man bei der kostenlosen Variante mit Short Puts auf den SPX beginnt und das belastet die Margin ganz schön.

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Ja man muss halt die ersten Tranchen halbwegs treffen im SPX, danach läuftes ja gratis weiter ab Tranche 3. Mich nervt eher das man nur 20 K frei hat in

-

-

917

Credits

917

Credits

Vola-Master

Vola-Master

Der Airbag-Trade ist echt spitze, aber schon sehr aufwendig in der Betreuung und Beobachtung. Wann wirds denn was mit Zypern Carsten 😉

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Wir sind am planen…im Herbst gehst rüber 3 Wochen denke ich und dann wirs gesucht. Danach Haus verkaufen hier und weg….hoffe nur das geht auch alles so halbwegs wie ich das im Kopf habe..mal schauen…und Frau muss ja auch mit durchziehen 🙂 . Laden wird dicht gemacht im Sommer. Mal sehen ob ich groß zu was komme mit Börse in einigen Monaten, aber wäre mir auch egal, Zypern steht an 1 jetzt für mich und Ladenschließung . LG Carsten

-

917

Credits

917

Credits

Vola-Master

Vola-Master

Wow da hast du viel vor. Ich wünsche dir viel Erfolg. 🙂

Aber echt sauber das du das durchziehst 😉

lG Thomas

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Ups gar nicht gesehen gehabt. Ja hoffe das haut alles hin 🙏🏽🙏🏽. Lg Carsten

-

-

-

-

-

15

Credits

15

Credits

Option-Rookie

Option-Rookie

Interessante Diskussion. Habe mir auch überlegt den Airbag aufzusetzen, scheue jedoch das Risiko am Anfang mit den SP. Wenn man das umgehen will, müsste man in der Originalversion 3 Chargen kaufen, da ab dann das Risiko des SP gedeckt ist. Das kostet aufgrund der Vola derzeit sehr viel (rd.1000 EUR). Daher habe ich mich kurzfristig für den von Eric Ludwig im neuen Buch vorgestellten VXX Time Straddle entschieden zur Absicherung.

-

917

Credits

917

Credits

Vola-Master

Vola-Master

Hallo Dirk, das habe ich ebenso. Meiner Meinung nach ist der auch nicht so “Wartungsintensiv”.

-

5

Credits

5

Credits

Option-Rookie

Option-Rookie

Time Straddle habe ich noch nicht gehört … ist man da ständig drin, also setzt man den regemäßig auf, oder kauft man den nur bei Bedarf (z.B. bei VXX hoch oder VXX niedrig)?

-

45

Credits

45

Credits

Option-Rookie

Option-Rookie

Es wird für dich leichter sein, wenn Du das Buch von Ludwig dazu liest.

Es gibt bestimme Regeln, die Du dabei beachten musst.

-

5

Credits

5

Credits

Option-Rookie

Option-Rookie

Ich verstehe schon, dass man die genauen Regeln hier nicht verraten will. Es würde mich aber generell interessieren in welche Richtung das geht.

Z.B. Airbag ist relativ kompliziert, braucht viele Tranchen, ist ggf. Steuerschädlich und hauptsächlich für richtig große Crashes geeignet.

Wie kann man den VXX Time Straddle einordnen?

-

-

-

Melde dich an um zu antworten.