Anmeldung › Forums › Volatilität, VIX, VXX › Deep ITM SP auf den VIX

-

Deep ITM SP auf den VIX

Posted by Thomas on 6. November 2021 um 12:11Ich arbeite nicht mit dem VXX sondern ich verkaufe Deep in the Money SP auf den VIX. Meine Überlegungen sind folgende:

(1) Der VIX hat eine natürliche Untergrenze, das historische Tief liegt bei ca. 8, aber das waren andere Zeiten

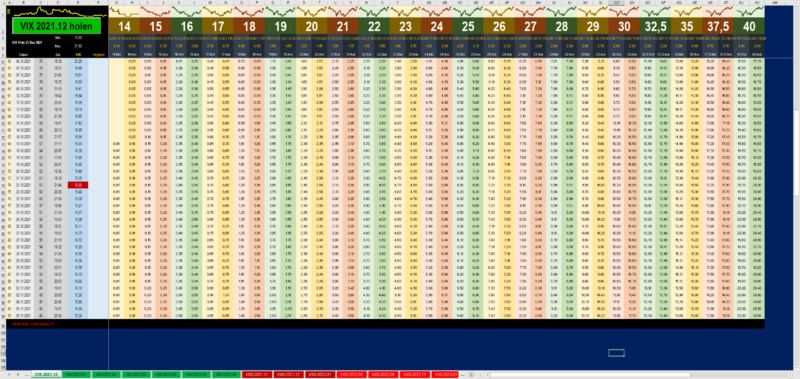

(2) Es ist in der Regel davon auszugehen, dass es alle 6 bis 12 Wochen zu kleineren Kursrücksetzern kommt, die man monetarisieren kann, dazu habe ich mir auch verschiedene Ansätze überlegt.(3) Via der EXCEL RTD Funktion lese ich tägliche die Optionspreise für die unterschiedlichen VIX Optionen aus, denn die Optionspreise und deren Griechen verhalten sich etwas anders als man es normalerweise von Optionen gewöhnt ist, denn die VIX Optionen hängen nicht vom VIX INDEX ab, sondern vom VIX Future.

(4) Den VIX kann man gut weiterrollen

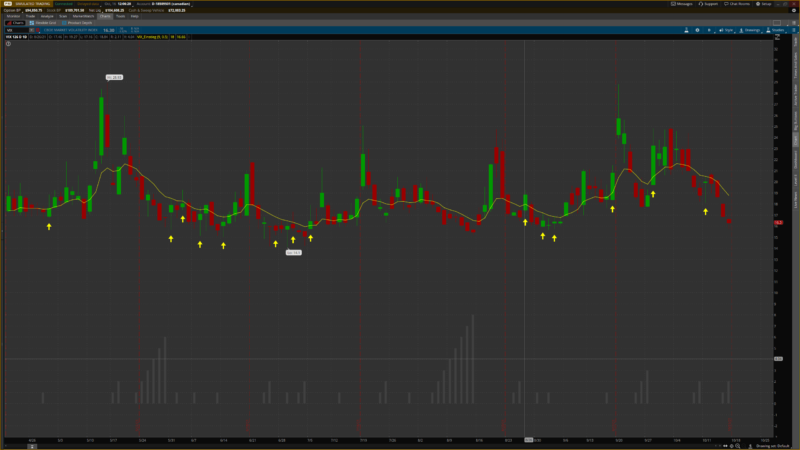

(5) Ich habe mir in der TOS einen Indikator gebaut, der mir beim Einstieg hilft

Thomas beantwortet 3 Jahre aktiv. 4 Mitglieder · 7 Antworten -

7 Antworten

-

10

Credits

10

Credits

Option-Rookie

Option-Rookie

Hallo Thomas. Das hört sich echt interessant an. Ich habe auch schon überlegt auf den Vix zu handeln habe aber eher calls im

Paper drauf versucht. Aber so richtig hat sich das immer nicht gelohnt bzw. Habe ich wohl die Einstiege ungünstig gewählt. Von daher finde ich deinen entwickelten Indikator interessant. Würdest du den teilen ? Vg Alex

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Grundsätzlich kann ich mir das schon vorstellen, aber bevor ich das mache hätte ich noch gerne einen Meinungsaustausch mit anderen VIX-Händlern, damit ich diesen noch verbessern kann. Ich suche noch immer nach dem Haken in der Strategie.

-

15

Credits

15

Credits

Option-Rookie

Option-Rookie

Hallo, finde ich einen guten Ansatz.

Welche Laufzeiten wählst du in der Regel und wie deep in the money verkaufst du?

Das wichtigste wird sein, wenn es mal ordentlicher kracht, dass man auch mal mit Verlust schließt. Denn im worst case kommst du mit dem Rollen nicht nach. Ich glaube man braucht eine strikte Regel für den Stop, dann kann das schon recht gut funktionieren.-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Ich habe folgende Gesetzmäßigkeiten bisher festgestellt:

(1) Je tiefer die Option im Geld ist, desto größer sind die Kursausschläge in den Optionspreisen

(2) Je kürzer die Laufzeit, desto größer werden die Kursausschläge (was auch logisch ist, weil der VIX am Future hängt und man sich die Terminstrukturkurven ansieht)

(3) IBKR zumindest verlangt beim Frontkontrakt eine erhöhte Margin (um 60%)=======================================

Mein Trademanagement sieht wie folgt aus:

(1) Ich verkaufe z.B. 40er SP mit ca. 3 Monaten Laufzeit

(2) Ich rolle diese spätestens einen Tag bevor der Frontkontrakt verfällt und mein SP zum Frontkontrakt wird

(3) Ich rolle diagonal nach oben, d.h. aus dem 40er wir ein 42.5er und ich nehme wieder eine Laufzeit von drei Monaten. Das sorgt für eine zusätzliche Prämieneinnahme. Das Spiel geht natürlich nicht unendlich lange, weil irgendwann die Strikes auslaufen. Dem kann man entgegenwirken, indem man die Laufzeit verlängert und darauf baut dass der VIX irgendwann nach oben ausschlägt.

(4) Will man enger Rollen, dann muss man mit einem kleineren Strike beginnen, z.B. dem 25, den bis zum 30er Strike gibt es 1$ Abstände, danach werden diese auf 2,5$ erhöht.

(5) Wenn möglich versuche ich aber schon vorher zu rollen und zwar dann wenn die Restlaufzeit zwischen 30 und 45 Tagen liegt und der SP leicht im Gewinn ist.

======================================

Man kann auch überlappend fahren, d.h. einen SP mit 2 Monaten, den nächsten mit 3 und einen mit 4 Monaten. Wenn der VIX nach oben ausbricht und die SPs durch verbilligten Rückkauf im Gewinn liegen, dann den ersten schließen und die anderen stehen lassen, damit man weiterhin eine Art Absicherung hat. Sobald sich der VIX wieder beruhigt, am Ende der Kette einen neuen aufsetzen.

Der Ausstieg ist eher das schwierige, weil wie hoch könnte der VIX klettern? Wir wissen, dass die VIX-Ausschläge sehr schnell kommen können und ein zwei Tage später kann alles wieder halbwegs normal sein. Um nichts zu versäumen lege ich sofort nach dem Verkauf eine Rückkauforder in den Markt. D.h. ich beschränke zwar meine Gewinnmöglichkeiten aber ich Falle eines explosiven Ausschlags nach oben bin ich mit von der Partie. Ich gehe nicht auf den Jackpot, sondern bin mit einem ordentlichen Kuchenstück zufrieden.

Handelt man mehrere Kontrakte, kann man das auch aufteilen indem man z.B. den ersten Kontrakt bei 3$ Gewinn, den zweiten bei 5$ und den dritten bei 7$ Gewinn zurückkauft.

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

… wenn es ordentlich kracht (der Markt also abstürzt), dann wäre ein stark steigender VIX die natürliche Reaktion. Und was passiert dann mit einem Deep ITM Short PUT?

Er wird weniger Wert haben, weil er weniger tief ITM liegt und im Extremfall sogar OTM werden kann (vor allem bei niedrigeren Strikes).Und wenn dass passiert, dann kaufe ich den SP VIX um wenig Geld zurück und stelle die Position mit einem schönen Gewinn glatt.

-

-

-

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Ich bin zur Zeit mit drei verschiedenen Short Put Kontrakten im VIX abgesichert und es kommt wie es kommen muss, der VIX fällt und fällt, aber das macht nichts denn ich habe mir eine neue Methode überlegt, wie ich die Short Puts horizontal weiterrollen kann.

Beispiel:

Ich hatte mir 5 Stück VIX Feb 14’23 29 PUT Kontrakte mit $4,93 Prämie vor gut zwei Monaten ins Depot gelegt. In 15 Tage ist der Verfall. Die VIX Option zeigt ja auf den Future und nicht auf den Index selbst, aber je kürzer die Laufzeit, desto näher kommen sich die beiden.

Am Verfallstag kann der VIX also um $4,93 unter $29 (24,07) liegen und ich sollte Break-Even sein, wenn man die Kommissionen nicht berücksichtigt.

Ist das nicht der Fall, rolle ich um 90 Tage weiter – weil dazwischen bei mir andere VIX Kontrakte sitzen. Wenn ich die Stückzahl gleich belassen möchte, muss ich noch tiefer ins Geld rollen, wenn ich den Strike gleichlassen möchte, kann ich die Kontraktanzahl erhöhen.

In der nachfolgenden Grafik habe ich alle drei Möglichkeiten zusammengefasst:

- Horizontales Rollen mit gleicher Kontraktanzahl – DEBIT

- Diagonales Rollen mit Erhöhung der Kontrakte – CREDIT

- Horizontales Rollen mit Erhöhung der Kontraktanzahl – CREDIT

Melde dich an um zu antworten.