Anmeldung › Forums › Options-Strategien › Strategien zum saisonalen Handeln mit Optionen

-

Strategien zum saisonalen Handeln mit Optionen

Posted by Rene on 31. Oktober 2021 um 15:07Hallo in die Runde,

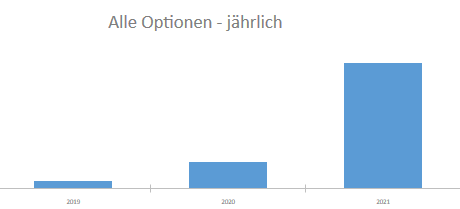

ich bin mehrfach gefragt worden, ob ich nicht mal einen Beitrag über meine saisonale Strategie und das Ergebnis hier ins Forum stellen. Ein richtiges Ergebnis kann ich noch nicht bieten, da ich Seasonax erst seit dem Juni 2021 einsetze und natürlich auch die Anzahl der Optionen nach und nach hochgefahren habe.

Das vorläufige Ergebnis beträgt bei 19 Aktionen (4 Aktive, 13 Gewinner und 2 Verlierer) 5.930,00 € Prämieneinnahme. Somit ist die Bilanz sehr positiv und mit zirka 30% Verzinsung auch hochprofitabel.Wie setze ich das genau um? Seasonax bietet für jeden zugängig auf der Startseite die Top-Chancen für die nächste Woche. Hinzu kann ich über einen Screener mir weitere Ideen suchen, die Setups markieren und als Aktion abspeichern. Dann bekomme ich kurz vor dem Termin ein Einstiegsmail und werde auch beim Ablauftermin von Saisonax benachrichtigt. Weitere Informationen könnt ihr auch unter dem Link https://app.seasonax.com/ finden. Die Laufzeit der Zyklen liegt zwischen 14 Tagen und 5 Monaten.

Habe ich jetzt ein gutes Underlying gefunden, dann beginnt der ganz normale Ablauf:

– Scooring bei Traderfox kontrollieren

– Chart bei TradingView analysieren

-Aktie beim Aktienfinder auf fundamentale Bewertung prüfen

In der Regel kann dann jede dritte Idee auch mit einem Optionsverkauf abgeschlossen werden. Hier habe ich aber noch keine optimale Strategie ausgebildet und verwende noch drei verschiedene Einstiege:

– Der klassische Verkauf von Put mit 30-45 Tagen Laufzeit und 16 Delta.

– Den ambitionierten mit Verkauf am Geld und 14 Tagen Laufzeit.

– Zum Schluss den aggressiven Einstieg bis zu 10% im Geld und etwas längerer Laufzeit.

Der Einstieg beeinflusst natürlich enorm die Rendite, die teilweise auch schon mal bei über 100% per anno liegt.

Die gemachten Beispiele dienen nur dem Erfahrungsaustausch und sind keine Handlungsempfehlung. Bitte passt immer auf gut euer Geld auf und handelt nur das, was ihr auch selber versteht. Die Optionen sind ja extrem vom Gesamtmarkt, Kurs der Aktie und Nachrichten des Unternehmens abhängig. Das kann unter Umständen schon Minuten nach einer Analyse drehen.

VG René

Rene beantwortet 2 Jahre, 1 Monat aktiv. 8 Mitglieder · 83 Antworten -

83 Antworten

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Pfitzer Inc PFE Health Care und Mega-Cap

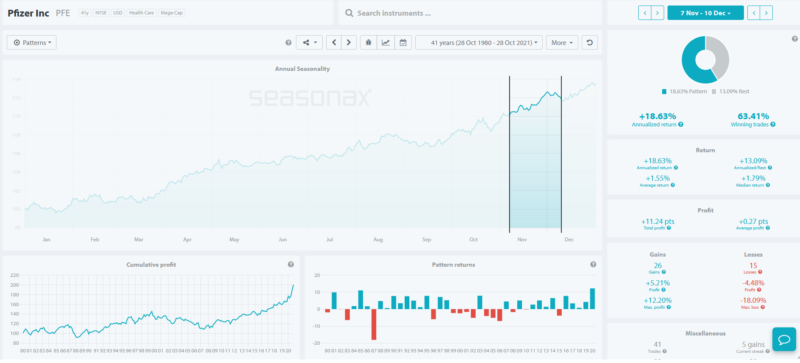

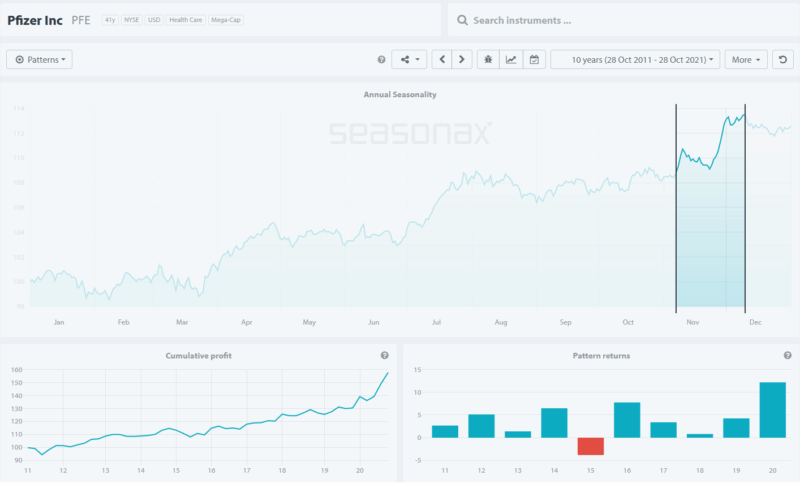

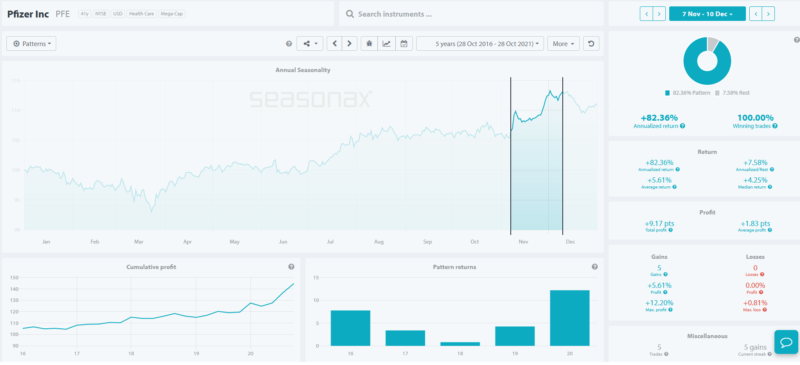

Die großen Unternehmen haben natürlich genauso eine Saisonalität wie die kleinen. Hier ist aber der Vorteil, dass die Zahlenreihen in verschiedenen Gruppierungen zur Auswertung vorliegen. Auf 41 Jahre hätte man somit in 63,41% der Fälle gewonnen, die durchschnittliche Steigerung liegt aber nur bei 1,55%. Man kann aber schön in den Pattern Returns den immer besseren Verlauf sehen und schaut man auf die letzten 10 Jahre, dann bin ich schon bei 90% an Gewinnern und die letzten 5 Jahre ging es zu 100% durch. Somit könnte es eine langweilige, aber trotzdem profitable Aktion werden.

Schauen wir uns jetzt mal den Wert bei TraderFox an, so finden wir mit 11 von 15 einen noch akzeptablen Wert vor.

Der Chart von TradingView zeigt mit Monatskerzen einen schönen Aufwärtstrend, der kurzfristig mal etwas unter Druck geraten ist. Wir haben ja noch etwas Zeit und somit kann man sich den Wert gut mal in die Watchliste packen.

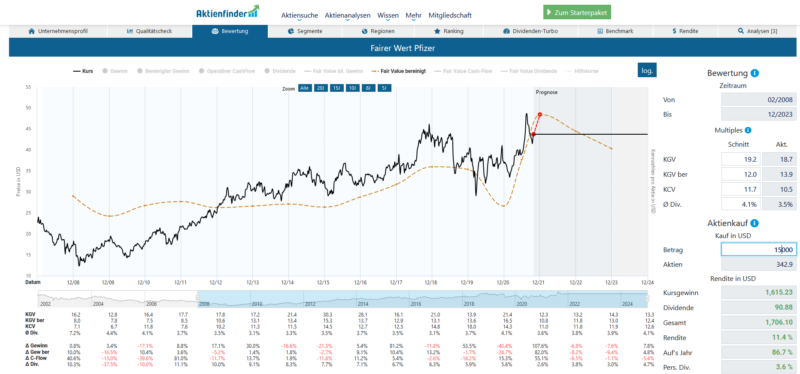

Der Aktienfinder zeigt mir ein sehr gesundes Unternehmen mit steigendem Umsatz und Erträgen. Der Aktienkurs ist zurzeit etwas unterbewertet und wird 2023 wieder in eine Überbewertung laufen. Für eine kurzlaufende Option ist aber hier auch alles in Ordnung.

Ein Einstieg könnte gemäß POX mit einem Strike von 41,50 und einer Laufzeit von 12 Tagen erfolgen. Wichtig, das Setup beruht auf einen Startpunkt am 7. Nov. bis zum 10. Dez.

Wir werden daher erst zu diesem Termin sehen, ob wir einen Einstieg finden.

VG René

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

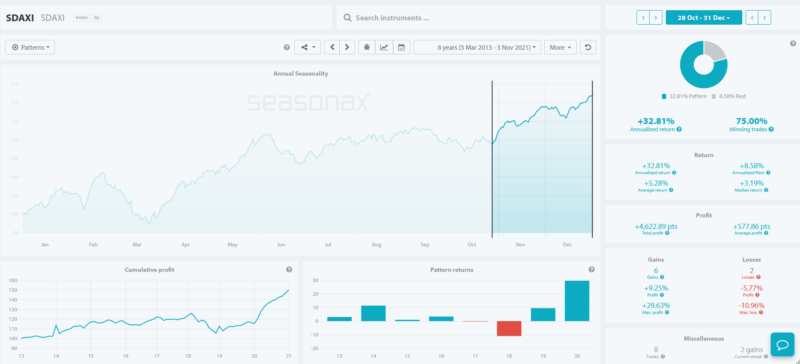

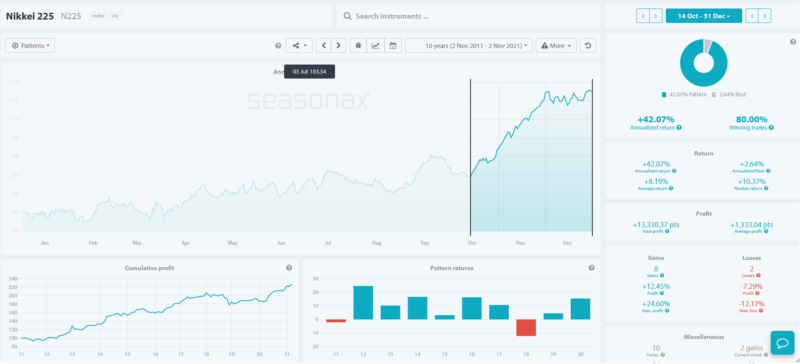

Wie schaut es den wirklich mit der Rally zum Jahresende aus? Wie viel Wahres ist im Chart zu finden. Gerade für die Überprüfung ist Saisonax wirklich bombastisch, da ich auf Zeitreihen von bis zu 40 Jahren zurückgreifen kann.

Die erste Auswertung zeigte, in den USA ist dieser Trend nicht sehr ausgeprägt. Im SDAX kann man eine sehr schöne Endrally beobachten und der Nikkkei schlägt es noch einmal um Längen. Berücksichtigt man, dass das Jahr 2018 ein richtiger Ausreißer war, dann könnte man so etwas gut zum Jahresende mit einer Option spielen. Was denkt ihr darüber? Eine Option auf einen ETF mit Datum 17.12. und Strike ATM?

Nach den Zeitreihen stecken wir auf jeden Fall schon voll in der Rally und meine Kontoentwicklung der letzten Tage bestätigt das auch!

-

10

Credits

10

Credits

Option-Rookie

Option-Rookie

“…-Aktie beim Aktienfinder auf fundamentale Bewertung prüfen…”

Hallo René,ich habe fast die selbe Vorgehensweise.

Ich nutze Traderox Scoring und Finviz.Wwelchen Mehrwert an Information hast Du beim Aktienfinder bzw. auf welche fund. Zahlen

schaust du dort?Torsten

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo Torsten,

das ist eigentlich die Masse der Daten, die dann noch grafisch gut aufbereitet sind und teilweise dann in Einzelauswertungen modifizierbar. Zusätzlich sind die Prognosen mit integriert.

– erstens zeigt der Aktienfinder mir die Ertragslage mit Pay-Out bei Dividendenwerten

– zweitens die Umsatz- und Margenentwicklung

– drittens die Verschuldung auch getrennt bei den Schulden

– die Auswirkung der Aktienrückkäufe auf die Gewinne

– die Dividendenrenditen und Bewertungskennzahlen

– den Verlauf des Fairen Werts basierend auf KGV, berKGV, KCV und Dividende

Zusätzlich sind alle Informationen wie Unternehmensprofil, Analysen, Ranking (auch eigenes) usw. verfügbar.

Du kannst dir eigene Watchlisten, Bewertungskriterien usw. anlegen. Der Aktienfinder ist halt sehr umfangreich und wird laufend weiterentwickelt. Schau gerne mal rein, da einige Werte frei zugängig sind.

Für meine Analysen nutze ich aber häufig die Ermittlung des fairen Wertes, da hat Torsten auch viele Videos drüber erstellt. Es bedeutet nicht, dass der Markt das heute oder morgen korrigiert, aber langfristig wirkt immer die Tendenz zum Ausgleich.

Es gibt also nicht die eine Sache, sondern für mich ist es neben Traderfox ein zweiter allumfassender Check für das Unternehmen.

Gruss René

-

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

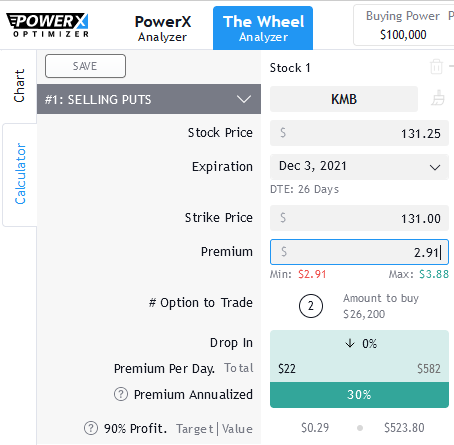

Das Wetter hier im Norden ist echt mies und was gibt es besseres, als sich dann in die Recherche zu vergraben. Seasonax hat mir viele gute Muster geliefert, aber leider haben diese Unternehmen in den meisten Fällen auch eine hohe Bewertung im Kurs und Chart.

Somit musste ich diesmal wirklich tief graben und bin dann über Kimberly-Clark Corp. KMB gestolpert. Die Auswahlkriterien habe ich ja schon mal im ersten Bericht geteilt und hier treffen sie zu, wobei es ein wirklich langweiliger Wert ist. Das Aufwärtspotenzial ist zwar mit 3,23% echt niedrig, aber es gab in den zehn Jahren auch nur einmal eine negative Entwicklung von 1,53%. Traderfox gibt zwar im Qualitäts-Check nur 10/15 zurück, aber der Altmann Z-Score ist safe. Für einen Wheel bietet mir der gute seitliche Verlauf in großen Wellen viel Potenzial, wenn auch die Vola echt … Ich überlege dann doch eher einen langlaufenden Put am Geld zu schreiben und komme damit immerhin an die 30% ran. Sollte es nicht ganz so funktionieren, dann kann ich immer noch mit einem Wheel das Risiko sehr gut managen. Der langweilige Trend ist ja auch noch bis Mitte Februar intakt.

Gruss René

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Ein Einstieg am Montag hätte vielleicht noch geklappt, jetzt ist der Kurs aber sauber nach oben angerauscht. Soweit man bei dem Wert von rauschen sprechen kann 🙃.

-

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

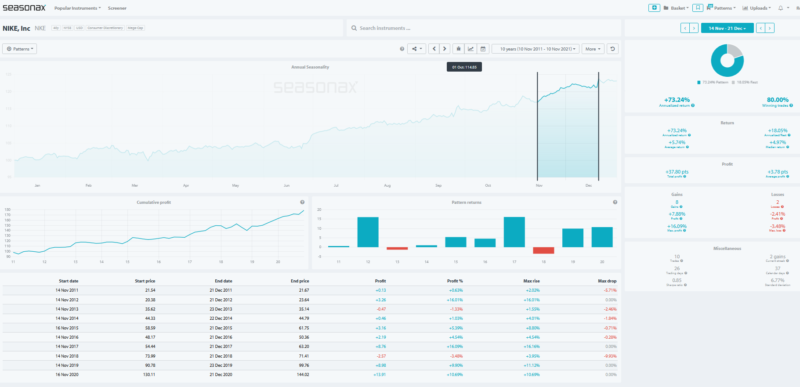

Wieder ist mir ein schönes Underlying von Seasonax geschickt worden. Nike NKE habe ich ja im Sommer schon einmal sehr erfolgreich veroptioniert und nun könnte zum Jahresende wieder ein guter Einstieg kommen. Sie ist ja mit dem allgemeinen Markt etwas im Kurs zurückgekommen und falls der Kurs sich wieder stabilisiert, würde ich einen Einstieg mit einem etwas tiefere Strike riskieren. Mit einem Delta von 17 und einer Laufzeit von 12 Tagen hätte ich einen ROI von 14,3%. Nicht toll, aber es ist auch keine AMC. Auf jeden Fall kann man das Unternehmen mal auf die Watchlist nehmen und schauen was passiert.

Es zeigt sich mal wieder, dass es viele Ideen bei Seasonax gibt und nicht jeder kann gut umgesetzt werden. Neben der Saisonalität muss auch immer das Chart-Bild den Einstieg versüßen. Wer nähere Informationen zu Seasonax haben möchte, der kann sich gerne über meinen

Affiliate Link https://www.seasonax.com/about?lmref=TW9XKg kostenlos anmelden. Es gibt schon einige Informationen außerhalb des kostenpflichtigen Bereichs. Ich freue mich auf eine rege Diskussion.-

Diese Antwort wurde von

Rene modifiziert 3 Jahre, 8 Monate aktiv..

Rene modifiziert 3 Jahre, 8 Monate aktiv..

-

Diese Antwort wurde von

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Auch CVS gehört eher zu den langweiligen Werten und hier habe ich mal bei Seasonax das große Verlustjahr 2018 ausgeblendet. Somit habe ich die Auswertung etwas geschönt, aber nach meiner Erwartung passt es besser zu den saisonalen Verlauf des Unternehmens, da 2018 wirklich eine extreme Ausnahme war.

Der Qualitätscheck bei Traderfox bringt zwar nur 9 von 10, aber der F-score liegt bei 7 von 9 und der AAQS-Score bei 8 von 10. Somit würde ich trotz des Z-Score im Bereich von Achtung das Unternehmen traden. Ich bin auch schon lange in meinem Langfristdepot dort investiert.

Mit einem 92 Strike und einer Laufzeit bis zum 26. Nov. 21 komme ich zwar nur auf 25% ROI, aber das würde mir bei dem Chance-Risiko-Verhältnis reichen. Wir haben ja noch etwas Zeit und somit kann man sich das locker von der Seitenlinie ansehen.

-

942

Credits

942

Credits

Gamma-Gladiator

Gamma-Gladiator

Hallo Rene,

das sind echt cool Trades. Vielen Dank das du sie hier teilst. Ich finde das Thema Saisonalität super spannend. Ich bin schon gespannt wie deine Trades ausgehen. Ich drücke dir natürlich die Daumen 🙂

lG Thomas

-

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

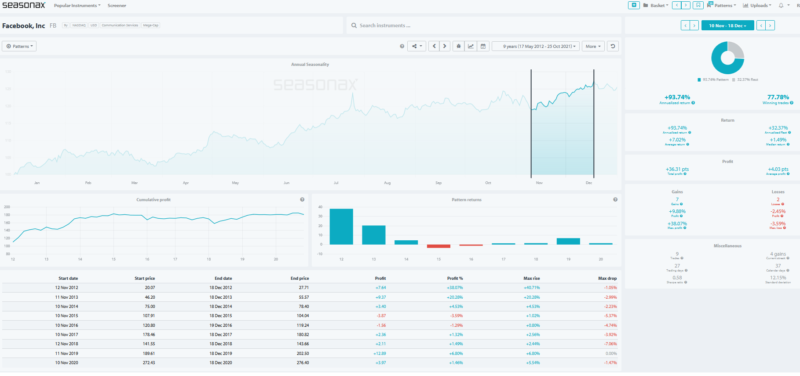

Heute gibt es mal zwei kurze Updates von Wiederholungstätern.

Facebook oder jetzt Meta (FB) hat einen schönen drehenden Indikator ausgebildet und hier könnte man bis zum 8.12. noch einmal vom Rücksetzer her den Aufwärtstrend nutzen.

Bei Walmart zeichnet sich auch ein Trendwechsel ab und somit könnte man dort unter Umständen auch einen Einstieg finden.

Wichtig! Das ist keine Handelsempfehlung sondern es sind nur meine Gedanken zu den Chartbildern. Teilweise sind die Signale auch noch nicht ausreichend bestätigt. Deshalb müsst ihr immer eure eigenen Hausaufgaben machen.

So langsam füllt sich die Liste der abgeschlossenen Optionen. Ich habe seit dem Juli 40 Optionen mit insgesamt 65 Kontrakten verkauft. Die überwiegende Anzahl ist auch im gesamten Verlauf positiv abgeschlossen. Es gibt noch ein paar eingebuchte Werte, die noch in der steigenden Saisonalität liegen. Die gesamten Prämieneinnahmen ohne Aktiengewinne liegen bei gut 8k für den Zeitraum. Wer nähere Informationen zu Seasonax haben möchte, der kann sich gerne über meinen

Affiliate Link https://www.seasonax.com/about?lmref=TW9XKg kostenlos anmelden.-

Diese Antwort wurde von

Rene modifiziert 3 Jahre, 7 Monate aktiv..

Rene modifiziert 3 Jahre, 7 Monate aktiv..

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Bei Walmart habe ich noch einmal die Resteverwertung des saisonalen Trends angeworfen und 80 $ vereinnahmt :-).

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo,

Walmart (WMT) wurde mir am WE jetzt ausgebucht und somit konnte der etwas verunglückte saisonale Trade mit einem schönen Gewinn von 330,00 $ erfolgreich geschlossen werden.

Schon sehr interessant, eine sehr langweilige Aktie in einem Jahr dreimal zu veroptionieren, alle drei SP wurden eingebucht und einmal Aktien zur Verbilligung nachgekauft. So danke ich dem langweiligen Kaufhauskonzern für die satte Prämie von 1.885,00 €.

Gruss René

-

Diese Antwort wurde von

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Heute gibt es mit Sartorius Stedim Biotech (DIM) mal einen etwas teureren Wert aus dem guten alten Europa in der Vorstellungsrunde. Die Saisonalität beginnt ab Mitte Dezember und läuft bis Mitte Februar. Der Chart ist ganz gut, da wir ja einen kleinen Rücksetzer haben und vielleicht geht der Kurs ja die nächsten Tage noch etwas nach unten. Mit dem Preis von gut 400,00 Euro bietet sich aber für die meisten eher ein BCS an. Schauen wir aber in die TWS, dann haben wir sehr große Spreads und kaum Volumen! Somit lässt sich das wohl eher schlecht als recht mit einer Option traden. Auch eine Chance von 100% wird nicht immer zur wirklichen Umsetzung :-(. Oder vielleicht doch direkt in der Aktie?

Wer nähere Informationen zu Seasonax haben möchte, der kann sich gerne über meinen

Affiliate Link https://www.seasonax.com/about?lmref=TW9XKg kostenlos anmelden. -

305

Credits

305

Credits

Option-Rookie

Option-Rookie

Unabhängig von der technischen und fundamentalen Analyse muss auch das Angebot bei den Optionen passen und, Du hast es schon erwähnt, ist so gut wie kein Volumen vorhanden.

Um welche Uhrzeit hast Du den Screenshot gemacht? Bei der TWS muss man auch aufpassen, denn außerhalb der Haupthandelszeiten werden unpassende Optionspreise dargestellt und Du scheinst mit verzögerten Daten zu arbeiten (gelbe Punkte).

Wichtiger als das Optionsvolumen ist jedoch das Open-Interest. Das Optionsvolumen zeigt die bereits gehandelten Stückzahlen an und das ist bereits erledigt und hat keinen weiteren Einfluss mehr auf die Preisbildung. Das Open-Interest zeigt uns jedoch die noch nicht gefüllten Optionen an und je höher diese Zahl ist desto liquider ist die Option.

“Don’t be the only player in town” pflegte mein US-Mentor immer zu sagen …

Übtrigens, der maximale Bid/Ask Spread sollte im Extremfall 7.5% nicht überschreiten.

Besser wäre einer unter 4%. Der Bid/Ask Spread in Prozent berechnet sich wie folgt:

(Ask-Bid)/Ask*100

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo Thomas,

ist ja bei IB die deutsche Terminbörse. Das mag an der Pariser Börse anders aussehen, da habe ich aber keine Optionen bekommen.

Die Börsen in Europa sind generell keine tollen Handelsplätze für Optionen. Ich habe in letzter Zeit etwas in Amsterdamm gehandelt, da Prosus dort gelistet war. Den Rest handel ich aber in der USA und bin da besonders bei den großen Titeln sehr zufrieden :-).

Klar kann man alles handeln, aber meine Erfahrung ist, dass nur jede 10. oder 20. Idee zum wirklichen Trade wird. Es ist halt wie bei vielen Sachen auch an der Börse Einsatz gefordert. Macht man aber seine Hausaufgaben, dann kann man überdurchschnittlich am Börsenerfolg partizipieren. Ich komme auf jeden Fall nicht mit den Ansatz “Ich setze mich mal für 15 Minuten an den Rechner” hin. Ich denke mal, dass mein Stundenlohn an der Börse so bei 40,00 – 50,00 liegt und damit kann ich gut leben. Weil es eigentlich nur nachgelagert um das Geld geht, sondern einfach der Spaß eines gelungenen Setups viel wichtiger ist.

Gruß René

-

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo,

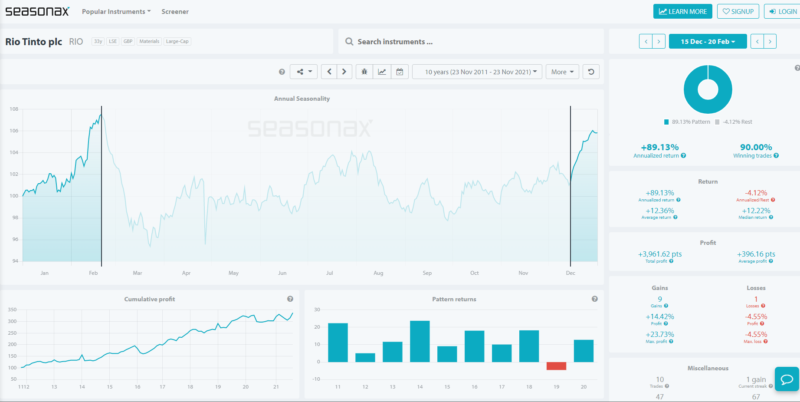

ich habe noch ein interessantes Setup gefunden und wollte das noch mal als Idee in den Raum stellen. Mit Rio Tinto (RIO) haben wir einen der größten Bergbaukonzerne mit fast 12,4% Average Return und 90% an Winning Trades im Angebot. Hinzu kommt, dass die Grundstoffe meist gut auf die Teuerung reagieren können und somit von der Inflation überproportional profitieren können. Ich bin selbst schon einige Zeit long und halte RIO auch in meinem langfristigen Depot.

Wer nähere Informationen zu Seasonax haben möchte, der kann sich gerne über meinen

Affiliate Link https://www.seasonax.com/about?lmref=TW9XKg kostenlos anmelden.-

942

Credits

942

Credits

Gamma-Gladiator

Gamma-Gladiator

Danke für die Einsichten Rene. Ja RioTinto ist im Langfrist-Depot auf jeden Fall spannend, schon alleine wegen der Dividende. Aber auch kurzfristig interessant. Der Abwärtstrend ist gebrochen und es gibt eine Bodenbildung.

Vielen lieben Dank für deine wertvollen Tipps hier 🙂

-

305

Credits

305

Credits

Option-Rookie

Option-Rookie

Hallo Thomas,

An was machst Du es fest, dass der Abwärtstrend ein Ende findet?

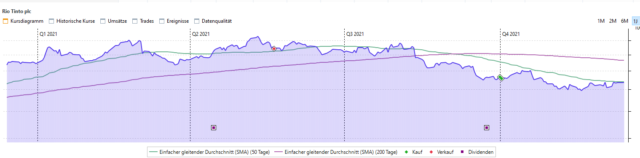

Wenn ich mir den Chart auf Tagesbasis nach der Dow-Theorie ansehe, erkenne ich einen weiterhin abwärtsgerichteten Trend, der noch nicht aufgehoben wurde. Ein Abwärtstrend ist durch fallende signifikante Hoch- und Tiefpunkt definiert und die sind nach wie vor vorhanden. RIO hat einen gleichbleibenden Rhythmus, das kann man schön an den beinahe gleichhohen Amplituden erkennen, die ich mit gelben Flächen hervorgehoben habe. Die blauen Flächen sind Amplituden, die in einer tieferen Zeitebene siginifikant aber für den Tageschart zu klein sind.

Auf Wochenbasis, war RIO allerdings noch nicht in einem Abwärtstrend, sondern der Aufwärtstrend wurde nur deutlich unterbrochen. Da langfristige Zeitebenen immer mehr Kraft als die kurzfristigen haben, gibt es eine höhere Wahrscheinlichkeit, dass dieser Wochentrend irgendwann wieder aufgenommen wird, solange sich kein Abwärtstrend auf Wochenbasis ausbildet.

Beim ADX auf Tagesbasis, erkennt man keine Trendumkehr, denn er ist fallend und weit unter 20. Weder der DI-Plus noch der DI-Minus sind dominant. Der SMA 50 liegt über dem Kurs und fungiert zur Zeit als Widerstand, er wurde angetestet und noch nicht siginifilkant durchbrochen.

-

942

Credits

942

Credits

Gamma-Gladiator

Gamma-Gladiator

-

-

305

Credits

305

Credits

Option-Rookie

Option-Rookie

Was allerdings für einen steigenden Kurs sprechen könnte ist die massive Unterstützung bei 60$. Diese wurde in der Vergangenheit mehrfach als Widerstand getestet und die Aktie hatte sichtlich Mühe, diesen zu durchbrechen.

Sollte die 60$ Unterstützung nicht halten, dann könnte sich RIO wieder in seinen alten Preisbereich zurückziehen.

.. es bleibt spannend

-

942

Credits

942

Credits

Gamma-Gladiator

Gamma-Gladiator

Ja stimmt und der Widerstand (+ 0,5er Fibo) bei ca. 66$ müssen gebrochen werden!

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo Thomas,

für mich ist das ja eine Idee für einen schönen Swing-Trade, da ich den größten Teil meiner langfristigen Position im Q2 schon einmal zu Geld gemacht habe. Ich würde die Position aber bei einem Abrutschen unter 58,00 $ schließen und auf einen erneuten Einstieg warten. Eine kleine Restposition lasse ich immer im Depot durchlaufen, damit ich sie immer im Blick habe. Diesen Ansatz habe ich bei einigen zyklischen Werten und fahre damit sehr gut.

Gruß René

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

-

-

-

-

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo,

gerade ist der Newsletter zum Jahresende von Seasonax gekomme. Wer ihn lesen möchte, der findet ihn unter dem folgenden Link https://seasonax.us10.list-manage.com/track/click?u=f2245b75e42de026d1b085288&id=01f2c579ce&e=45d3e0c3b7.

Zitat: The Year-end rally, or the so-called ‘Santa rally’, reflects the tendency of US stocks to rally higher around the Christmas holidays.

Gelegenheiten gibt es halt immer wieder und somit kann auch der Weihnachtsmann manchmal eine schöne Prämie einbringen.

Wer nähere Informationen zu Seasonax haben möchte, der kann sich gerne über meinen

Affiliate Link https://www.seasonax.com/about?lmref=TW9XKg kostenlos anmelden.Gruss René

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo,

mal keine Idee, sondern ein schönes Ergebnis. Ein normaler Short Put wurde eingebucht und zum Ende der Zeit lief Constellation Brand in einen saisonalen Trend und ist wirklich schön nach oben rausgedreht. Besser kann ein Wheel nicht enden 🙂 !

Nach 6 Monaten stehe ich mit der saisonalen Strategie mit 48 Strategien und 9.425,58 Euro an Prämieneinnahmen ganz gut da.

Gruss René

-

305

Credits

305

Credits

Option-Rookie

Option-Rookie

Ich gratuliere, das ist doch ein tolles Ergebnis. Das Wheel macht meiner Meinung nach am meisten Spaß, wenn der Kurs lange seitwärts läuft und man immer wieder Calls in der Nähe des Kurse verkaufen kann, denn je mehr ATM desto höher der Zeitwert und somit auch die Prämie.

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Im Moment echt schwer, so ein Unternehmen zu finden. Es gibt nur starke Gewinner und noch mehr starke Verlierer an der Börse. Wenn ich mich richtig erinnere, dann bewegen sich 60 – 70% der Unternehmen unterhalb der 200er MA und viele haben ein neuen 52 Wochentief.

Das wichtigste ist aber, dass die Rendite am Ende stimmt. Das hat in diesem verrückten Jahr auf jeden Fall hervorragend geklappt.

-

-

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo,

ich glaube, dass das heutige Unternehmen den Geschmack vieler trifft 🙂 ! Mal keiner meiner Langweiler und viel Zukunft mit drin. Salesforce hat bei Traderfox einen Score von 14 und laut Aktienfinder ein Aufholpotenzial von 46%. Hier mag man doch gerne mal eine Option darauf schreiben und saisonal sind auch 13,41% zu 80% bis zum 1.03. drin. Ich könnte mir gut einen 240 Put mit Verfall zum 14.01. vorstellen.

Wie seht ihr das? Kann so ein Chart einen zum Einstieg reizen?

Gruß

-

Diese Antwort wurde von

Rene modifizier t3 Jahre, 6 Monate aktiv.. Grund: Grafik Aktienfinder eingefügt

Rene modifizier t3 Jahre, 6 Monate aktiv.. Grund: Grafik Aktienfinder eingefügt

-

305

Credits

305

Credits

Option-Rookie

Option-Rookie

Es gibt eine massive Unterstützung etwas unterhalb 240, daher würde ich eher einen 235 Put verkaufen, immer abhängig davon ob ich die Aktie eingebucht bekommen möchte oder nicht.

Der DI Minus ist über dem DI Plus und der ADX unter 20 und fallend uns somit ist der Wert trendlos. Das sind nicht die besten Voraussetzungen dafür, dass kurzfristig mit steigenden Kursen zurechnen sein wird.

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo Thomas,

der ADX ist ja eher ein kurzfristiger Indikator, der den langfristigen Trend einer Saisonalität nicht wiedergeben kann. Innerhalb von über 2 Monaten wird auch der ADX immer mal wieder in positive Vorzeichen laufen.

Bei einem saisonalen Muster gehe ich mit einer Option auch schon mal direkt ins Geld. Ein 240er Put ist da noch ein sehr defensiver Einstieg, da mein Setup ja von einem Kursanstieg um 13,41% ausgeht. Die Einbuchung der Aktien nehme ich da gerne in Kauf. Natürlich immer nur bei Qualitätsaktien und das ist Salesforce ja auf jeden Fall. Bei der Laufzeit meiner Optionen habe ich aber noch keine ideale Lösung gefunden. Wähle ich sehr kurzfristige Fälligkeiten, dann ist der Kurs, wie bei Caterpillar, nach einer guten Woche schon so nach oben geschnellt, dass die Folgeprämie uninteressant ist. Deshalb versuche ich im Moment eher die klassische Laufzeit 30 – 45 Tage zu nehmen. Bei CRM bekomme ich für den 240er Put bei Laufzeit bis 14.01. eine Prämie von 4,10$ und habe dann eine Verzinsung von 23%. Das ist für mich akzeptabel.

Schauen wir mal, ob ich die nächsten Tage den Einstieg finde und dann würde ich auch weiter darüber berichten.

Gruß René

-

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo,

heute trotz einer roten Kerze bei 80% Takeprofit ausgestoppt worden und mit einem neuen SP liege ich schon wieder auf der Lauer. Sollte CRM noch einmal zurückkommen, dann würde ich gerne auf gleichem Niveau einen neuen SP mit mindestens 2,80 $ Prämie schreiben. Im Moment ist bei diesen Strike aber nur 0,70 $ zu holen.

Schauen wir mal.

Gruß René

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

-

-

Diese Antwort wurde von

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

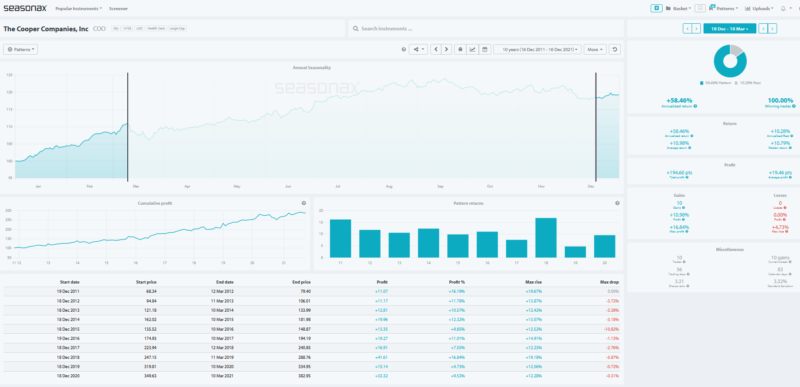

Eigentlich wollte ich über The Cooper Companies (COO) nichts schreiben, aber 100% in der Saisonalität kann man aber nicht ignorieren. Für mich ist der Strike einfach zu hoch, aber man könnte da ja auch was mit einem Vertical Spread machen. Vielleicht kann @Thomas dazu ja mal seinen Ansatz posten.

Wo findet man solche Ideen? Wer nähere Informationen zu Seasonax haben möchte, der kann sich gerne über meinen

Affiliate Link https://www.seasonax.com/about?lmref=TW9XKg kostenlos anmelden.

Melde dich an um zu antworten.