Banken fahren Short Exposure hoch!

Die aktuelle Commitment of Traders (CoT)-Datenveröffentlichung offenbart eine interessante Entwicklung im Silbermarkt: Die Swap Dealer – also jene Marktteilnehmer, die typischerweise als Absicherer oder Liquiditätsanbieter für große Institutionen auftreten – haben ihre Netto-Short-Positionen im Vergleich zur Vorwoche signifikant ausgebaut. Gleichzeitig ist das Long-Exposure leicht gesunken.

Was ist der CoT-Report und wer sind die Marktklassen?

Der wöchentliche Commitment of Traders Report der CFTC (Commodity Futures Trading Commission) zeigt die Positionierung verschiedener Gruppen im Futures-Markt. Im Silbermarkt (COMEX) unterscheidet man typischerweise folgende Hauptakteure:

- Swap Dealers

Finanzinstitute (z. B. große Banken), die Derivate (Swaps) anbieten und Hedging betreiben. Sie stehen oft auf der Gegenseite von Produzenten, Fonds oder großen Investoren und gelten als „kommerziell orientiert“. - Managed Money

Hedgefonds, CTA (Commodity Trading Advisors) und andere professionelle, spekulative Marktteilnehmer. Diese Gruppe agiert trendfolgend und reagiert sensibel auf technische Signale. - Other Reportables

Größere, nicht-kommerzielle Marktteilnehmer wie Family Offices oder institutionelle Anleger, die keine Swap Dealer oder klassische Hedgefonds sind. - Non-Reportables

Kleinanleger oder kleinere Trader, deren Positionen unterhalb der Meldegrenze liegen.Abonniert

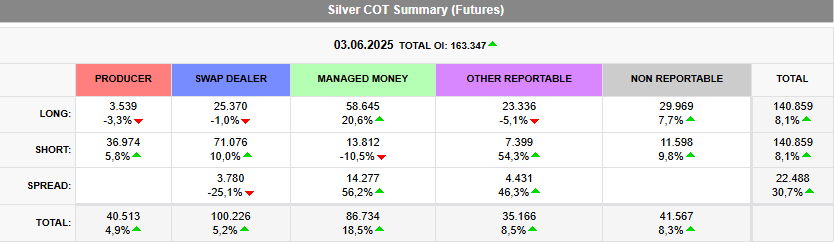

Aktuelle Zahlen im Überblick (Stand KW XX/2025)

- Open Interest (OI):

163.347 Kontrakte gesamt

→ Das offene Interesse liegt damit auf einem soliden Niveau – kein Extremwert, aber deutlich über den Tiefs des letzten Jahres. - Swap Dealer Positionierung:

- Short-Positionen: 71.076 Kontrakte (+10 % zur Vorwoche)

- Long-Positionen: Leichte Reduktion um ca. 1 %

→ Netto betrachtet bauen die Swap Dealer ihre Short-Bereitschaft klar aus.

Spoofing als mögliche Erklärung für den Short-Aufbau

Die auffällige Erhöhung der Short-Positionen der Swap Dealer – insbesondere bei gleichzeitig leicht sinkendem Long-Volumen – deutet auf eine gezielte Marktbeeinflussung hin, wie sie in der Vergangenheit häufig unter dem Begriff Spoofing bekannt geworden ist.

Was ist Spoofing?

Spoofing bezeichnet das Platzieren großer Verkaufsorders, die nicht zur Ausführung gedacht sind, sondern lediglich dazu dienen, andere Marktteilnehmer in die Irre zu führen. Diese Orders werden kurz vor der Ausführung gelöscht, nachdem sie eine Preisreaktion ausgelöst haben. Das Ziel: Kurse drücken, um tiefer Long zu gehen – oder um bestehende Longs günstiger zu liquidieren.

Gerade Swap Dealer wurden in den vergangenen Jahren mehrfach von der US-Justiz und der CFTC wegen genau solcher Manipulationen verurteilt – insbesondere im Edelmetallsektor. Prominente Beispiele sind die Verfahren gegen Trader großer Investmentbanken, etwa JPMorgan.

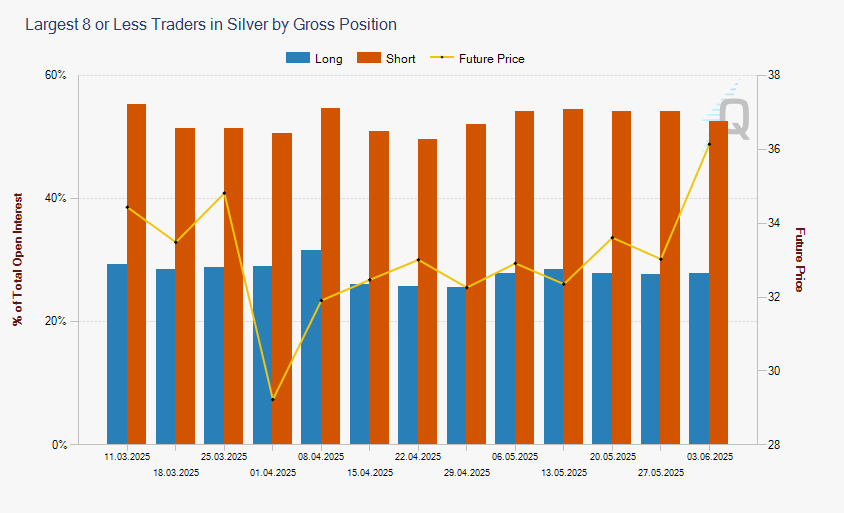

Die acht größten Händler am Silbermarkt – in der Regel Großbanken – halten laut aktuellem CoT-Report fast 60 % der gesamten Short-Kontrakte (brutto) und sind zudem mit rund 25 bis 30 % des gesamten Open Interest netto short positioniert. Diese extreme Konzentration auf der Short-Seite zeigt, wie stark wenige Marktteilnehmer die Preisbildung dominieren können – und wirft Fragen nach Marktmanipulation und strukturellem Druck auf den Silberpreis auf.

Was passiert, wenn der Silberpreis um 1 $ steigt?

Die Swap Dealer (große Banken und Finanzinstitute) halten laut aktuellem CoT-Report:

- Short-Positionen: 71.076 Kontrakte

- Long-Positionen: 25.370 Kontrakte

- Die Netto-Short-Position beträgt somit:

71.076 – 25.370 = 45.706 Kontrakte

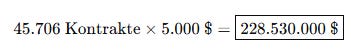

Wie viel verlieren die Banken bei 1$ Anstieg im Silber Spot Preis:

- 1 Kontrakt = 5.000 Unzen Silber

- 1 $ Anstieg → 5.000 $ Verlust pro Short-Kontrakt

Gesamtverlust:

Ein Anstieg des Silberpreises um nur 1 US-Dollar pro Unze führt für die Swap Dealer zu einem Buchverlust von rund 228,5 Millionen US-Dollar auf ihre Netto-Short-Position. Dieses enorme Risiko macht deutlich, wie empfindlich große Marktteilnehmer auf Preisbewegungen reagieren – und verstärkt die Vermutung, dass taktisches Spoofing oder Druck nach unten Teil ihrer Strategie sein könnte.