Anmeldung › Forums › Options-Strategien › Neue Strategie? AK kauf vor Earnings und Absicherung mittels Collar, minimales Risiko

-

Neue Strategie? AK kauf vor Earnings und Absicherung mittels Collar, minimales Risiko

Posted by Katharina on 1. Februar 2022 um 11:00Hi, mir ist heute die Idee gekommen, folgendes auszuprobieren in der earnings season.

Werden gute Zahlen erwartet (gibt immer zwei Reaktionen, gut und schlecht) konnte ich ja die ak am earnings Tag kaufen und mittels collar entsprechend dazu belegen. Ist die Reaktion positiv, wird mir die ak mittels call sp ausgebucht (mache einen kleinen Gewinn). Ist sie schlecht, bin ich mit put abgesicherte und kann ich festlegen wie ich am verfallstag weitertu (glaub ich ans unternehmen.. Wheel, ansonsten verlust akzeptieren und put einlösen. Im ersten Moment hört sich das für mich nach einer klar risikobegrenzten Strategie an. Mir ist klar, dass hiermit auch mögliche Gewinne begrenzt sind. Aber besser kleine Gewinne als kleine… Was meint ihr dazu? Lg

Carsten (Kasseltrader) beantwortet 4 Jahre aktiv. 4 Mitglieder · 5 Antworten -

5 Antworten

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Eine Earnings-Trade ist immer eine riskante Sache. Ich wandle mal den Spruch von Forrest Gumps Mutter ein bisschen ab:

“Earnings are like a box of chocolates. You never know what you’re gonna get.”

Ein Collar hat einen bullische Ansatz, d.h. Du legst Dich auf die Reaktion der Earnings fest. Warum willst Du Dir dann den Gewinn beschneiden? Nur damit Du Dir den Teil der Absicherung bezahlen lässt? Hast Du Dir die ROI für diesen Trade ausgerechnet?

Beispiel:

PYPL —> aktueller Kurs liegt bei 172,00 * 100 = $17200

Prämie für Collar 145/195 –> -2$

Verfall: 4.2.2022 —> 3 DTE

Earings: 1.2.2022 AMC

Maximaler Gewinn ca. $2301

Maximaler Verlust ca. $2699Annahme:

Kurs sinkt morgen auf 165$

Verlust im Basiswert = $7*100 = 700$

Verlust in der Option = $635Kurs steigt morgen auf 180$

Gewinn im Basiswert = $8*100 = $800

Gewinn in der Option = $699

ROI im Gewinnfall = 1499/17198 = 8,7%Vergleich normaler Bull Call Debit Spread:

Prämie für BCDS 145/195 –> $2619

Kurs sinkt morgen auf 165$ –> Verlust in der Option –> $589

Kurs steigt morgen auf 180$ –> Gewinn in der Option –> $771

ROI im Gewinnfall = 771/2619 = 29,4%-

Diese Antwort wurde von

Thomas modifiziert 4 Jahre aktiv..

Thomas modifiziert 4 Jahre aktiv..

-

Diese Antwort wurde von

-

30

Credits

30

Credits

Option-Rookie

Option-Rookie

Hallo Katharina,

ich kann mich der Aussage von Thomas nur anschließen.

Du hast dich doch auf die Strategie Short Put und Wheel eingelassen, oder etwa nicht? Man kann diese Strategie profitabel handeln und deshalb solltest du erst dort deine Fähigkeiten verbessern. Das Springen von einer in die nächste Strategie wird fast immer mit viel Geld bezahlt und am Ende bist du in keiner Strategie profitabel.

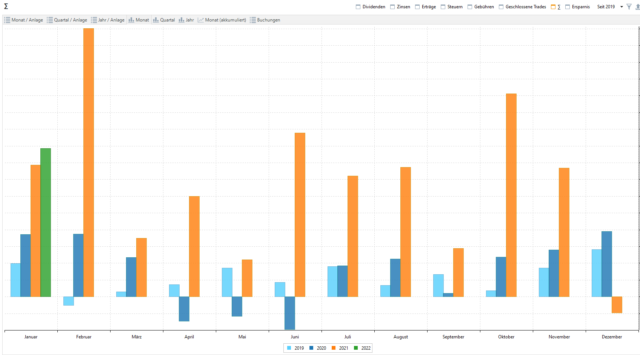

Erfolg an der Börse kommt nur mit viel Fleiß. Vielleicht tröstet dich mein Chart der Einnahmen. Ich bin auch über die Jahre immer erfolgreicher geworden und habe halt nicht immer wieder was Neues versucht!

Ich wünsche dir viel Glück und die nötige Standhaftigkeit.

Gruß René

-

380

Credits

380

Credits

Option-Rookie

Option-Rookie

Lieber Thomas, lieber René,

Danke für eure Antworten. In dieser Form habe ich es so gar nicht betrachtet. Ich würde mich mom mal nur über bissi Plus freuen aktuell (und wenns nur bissi was wäre), daher mein Gedanke.

Mein chart (analog zu René) von heuer startet unter der nulllinie, so wie auch viele Monate vom Vorjahr. Das frustriert ab und zu ganz schön und meine Ungeduld bzw Selbstzweifel melden sich dann auch noch dazu..

Natürlich lerne ich immer etwas dazu und das halt ich mir auch vor Augen!

Ich übe mich in Standhaftigkeit, Beharrlichkeit und ja definitiv möchte ich mit Fleiß dranbleiben, Erfahrungen sammeln, daraus lernen und persönlich sowie finanziell (baldigst hoffentlich) wachsen.

Werde konsequent die wheel (mit geeignetem underlyning und depotgrossenanteil für rescuemission) forcieren, sowie im paper die spreads üben, da hier klar der mögliche Verlust fix ist.

Somit hoffe ich, dass ich heuer ein positives ROI erwarten kann. (das wäre schon ein grosser Fortschritt für mich)

Lg Katharina

-

30

Credits

30

Credits

Option-Rookie

Option-Rookie

Liebe Katharina,

nimm ruhig die großen Einzelrisiken raus und versuche mal eine Option auf einen ETF (PFF, VWO, XLP. Die laufen deutlich ruhiger und du musst keine Dividenden und Earnings beachten. Oder nimm erstmal eher REITs wie STAG, SKT, usw. Man(Frau) muss auch erstmal ein Gefühl für die Optionen bekommen. Versuche das klassische Muster im Chart (kurzfristige Auf- und Ab-Bewegungen und das gleiche auch im Wochen-/Monatschart zu erkennen. Erstmal kommt es auch nicht auf die Prämie an, sondern einfach nur auf die richtige Einschätzung und den korrekten Abschluss der Puts.

Ich drücke dir auf jeden Fall kräftig die Daumen und freue mich auf positive Meldungen.

Gruß René

-

-

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

wenn man eine Aktie hat die schon schönen Buchgewinn hat, dann ist bspw. ein Zero Cost Collar mega…ATM bspw., aber da sind ja auch imme rnoch Olafs 20K im Spiel, also Obacht 🙂

Melde dich an um zu antworten.