-

Hedging im aktuellen Marktumfeld

Hallo zusammen,

auch wenn der heutige Tag mal erfreulich an der Börse geendet hat, so ist nicht zu übersehen, dass wir einen deutlichen Abwärtstrend die letzten Wochen hatten, der teilweise schon etwas ausgeprägter war als die bisherigen Abwärtssequenzen dieses Jahr (letzte und diese Woche je ein Tag mit Abwärtsvolumen von deutlich über 90% – das hatten wir vorher in diesem Jahr noch nicht usw.)

Man sieht nun auch vermehrt wieder Beiträge zum Thema Hedging und da diese immer sehr theoretisch aussehen (warum haben die Autoren nie reale Beispiele aus Ihrem Depot!?), würde mich interessieren, ob ihr aktuell Hedging betreibt und wenn ja mit welcher Strategie und welchem Erfolg.

Als die Abwärtsbewegung zum Januar losging, kam ja gerade das Buch von Eric Ludwig heraus und hier im Bereich gibt es ja eine Diskussion wie der dort favorisierte VXX Time Straddle sich im Paper- oder Real Trading schlägt. Einige haben auch ihre aktuell verwendeten Strategien dargestellt. Mein Eindruck war, dass die Strategie kaum bis wenig Gewinn abwarf. Schwierige Fragen sind halt immer der Einstieg (für manche zu späte wenn an Bedingungen wie VIX Level geknüpft) und der Ausstieg.

Wie ging es bei Euch weiter? Was macht Ihr aktuell und hat es den gewünschten Effekt?Natürlich kann ich nicht von Euch erwarten, dass Ihr teilt, wenn ich nicht selber teile, deshalb im Folgenden noch ein wenig zu meinem Vorgehen.

Unterscheiden muss ich zwischen meinem Beta Test und meinem restlichen Trading.

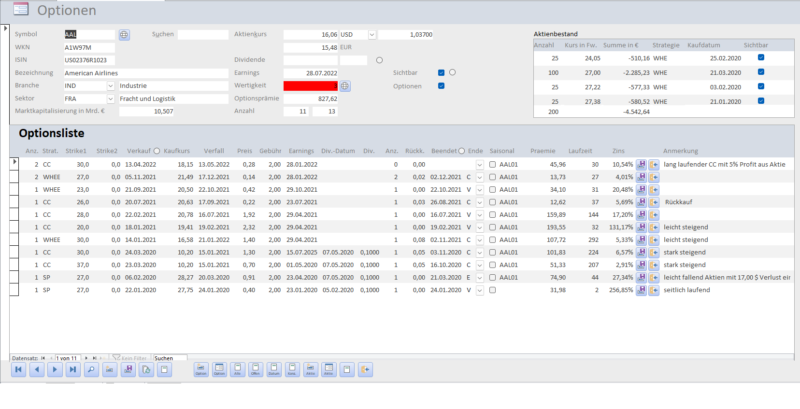

I) Betatest (reales 20K Depot)

Bei der Depotgröße habe ich mich nur für einige kleine Maßnahmen entschieden, also keine eigene Hedging Strategie (würde zu viel Kapital binden). Trotzdem kann man das Thema nicht ignorieren.

-aktives Delta Management

Es werden viel mehr short strangles als reine short put gehandelt. Die Short Strangles werden in der Regel Delta neutral aufgesetzt und beim Management TastyTrade like behandelt, wobei ich eigene Marktanalysen heranziehe, um das Timing etwas zu steuern (es werden short calls nicht immer runtergerollt in einem Schritt, sondern je nach Marktlage an down Tagen zurückgekauft und bei späteren UpTagen wieder verkauft. Hierbei wird das Delta etwas neutralisiert, aber es ist natürlich nicht delta neutral)

->dieser Punkt hatte vor der aktuellen Abwärtswelle besser funktioniert als gerade, da es wenig “richtige” Gegenbewegungen gab

-“konservatives” Money Management (trade small)

Warum führe ich das hier auf? Nachdem ich am Montag bei TT diesen Beitrag gesehen habe, finde ich es gehört dazu:

https://www.tastytrade.com/shows/the-skinny-on-options-abstract-applications/episodes/4-hedging-strategies-for-your-portfolio-05-09-2022

Aktuell immer genug Luft zu haben, ermöglicht natürlich auch Anpassungen dann zu machen, wenn es die Gelegenheit gibt.

Im großen und Ganzen bin ich zufrieden wie es bisher hier lief, aber werde wohl noch kleine Anpassungen machen, da der letzte Move doch deutlicher abwärts ging.

Auch wenn es in D steuerlich nicht gut ist, werde ich wohl noch mit Spreads arbeiten, allerdings ist der mögliche Gewinn hier halt auch sehr begrenzt.II) restliche Depots

Hier verwende ich vor allem /MES Future und Optionen auf diesen, um viel aktiver ein Delta Hedging zu betreiben. Dies erscheint mir weiter völlig ausreichend. Allerdings ist mir aufgefallen, dass wir in der Gruppe meines Mentors da keine festen Regeln für haben und man doch sehr flexibel sein muss. Auch steuerlich nicht immer optimal für in D beheimatete.Würde mich über Eure aktuellen Erfahrungsberichte freuen

Melde dich an um zu antworten.