Anmeldung › Forums › Options-Strategien › Ist der Wheel noch zu retten?

-

Ist der Wheel noch zu retten?

Posted by Rene on 2. April 2022 um 12:25Moin,

ich beschäftige mich ja nun einige Zeit mit der Wheel-Strategie und ich sehe eine abflachende Rentabilität in der Wheel-Prämien und auch Schwierigkeiten den Strike nach oben zu rollen.

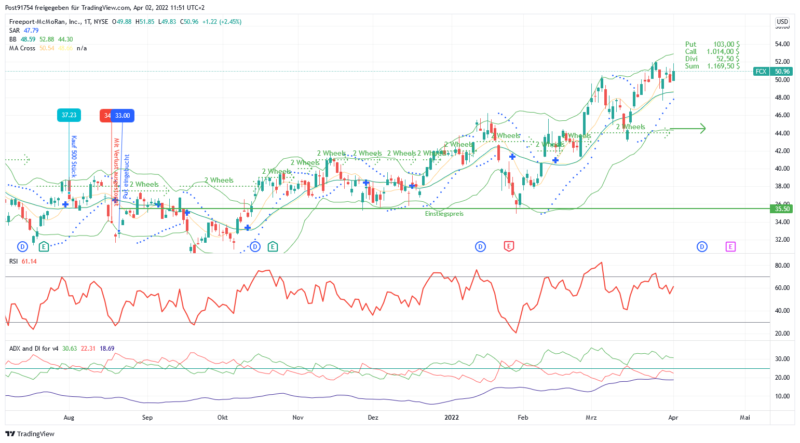

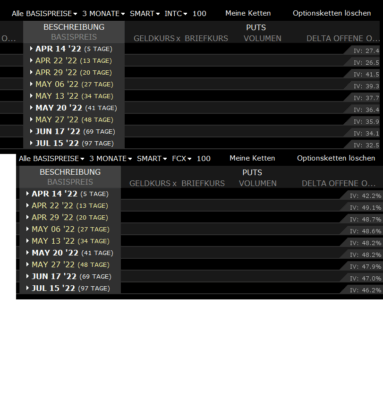

Mit FedEx (FDX) hatte ich am 30.08.21 einen geplanten Einstieg leicht unter der gefundenen Unterstützung und dann rauschte der Kurs nach unten. Nach einer kurzen Beruhigung konnte ich dann ab Mitte Oktober schöne Wheels schreiben und der Kurs marschierte schon fast zu stark nach oben. Dafür ging es dann ab Februar wieder kräftig nach unten und die Prämien wurden auch bei längere Laufzeit und Strike unterhalb des Einstandes dürftig. Nach einem halben Jahr stehe ich hier mit einem Jahreszins von 13,09% eher traurig da 🙁.

Der Kurs von Freeport (FCX) ist mir dafür restlos ausgebüxt und für den letzten Wheel habe ich sogar zahlen müssen und ihn dafür um dürftige 50 Cent nach oben gerollt. Dort ist der Jahreszins in der Prämie mit 14,58% etwas besser und es gibt aus der Aktie noch 1.800,00 $ und einen Jahreszins von 18,26%, was ja zusammen bei 32,84 % liegt 🙂. Hier stört mich aber die fast unmögliche Handhabung des Rollens nach oben.

Wie seht ihr es? Ist es das falsche Underlying oder muss man einfach bei dieser Strategie mit kleinerem Zins rechnen?

Gruß René

Rene beantwortet 2 Jahre, 11 Monate aktiv. 6 Mitglieder · 27 Antworten -

27 Antworten

-

300

Credits

300

Credits

Option-Rookie

Option-Rookie

Ich glaube, dass jedes Underlying gute und schlechte Zeiten hat. Das Wheel funktioniert sehr gut, wenn Du es auf einen leicht bullischen Wert ansetzen kannst bzw. wenn das Underlying in einer breiteren Seitwärtsrange läuft. Die Auswahl des Basiswertes ist dabei entscheidend.

@Markus_Heitkoetter handelt meines Wissens nach zu 80% das Wheel. Er verkauft Calls zum eingebuchten Preis und wenn die Kurse zu stark nachgeben werden Rescue-Missions geflogen. Mit diesem Trade-Management senkt er den Einstandspreis und erhöht so die Callprämien und die Wahrscheinlichkeit, die Aktien wieder ausgebucht zu bekommen.

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Schon richtig, aber bei der niedrigen Vola habe ich in den Wheels echte Nöte und die Puts bekomme ich zu guten Prämien mit Weeklys sogar noch nach unten gerollt.

Der Markus ist aber auch in echt spekulativen Werten unterwegs, die ich nicht mal mit der Kneifzange anfassen würde.

Dein Fazit also, auf bessere Zeiten warten. Danke!

-

300

Credits

300

Credits

Option-Rookie

Option-Rookie

Findest Du?

Was ich bisher gelernt habe, schaut sich der Markus sehr wohl den wirtschaftlichen Erfolg des Unternehmens an. Für ihn ist es wichtig, dass die Firma in den letzten Jahren Geld verdient hat und auch beim Aktienkurs, der Marktkapitalisierung und der P/E setzt er seine Grenzen.

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

<div>Lieber Thomas,</div><div>

das habe ich mit meiner Aussage auch nicht behauptet. Der Thomas hat ja mal seine Bedingungen für einen Wheel festgelegt und es gibt auch eine Liste der AAA Aktien! In der Anlehnung bin ich hier unterwegs und ich möchte mal behaupten, dass von Markus seinen Werten maximal 50% die Bewertung erfüllen.

Natürlich handelt der Markus keine Schrottwerte und auch keine Memes. Er ist aber deutlich aggressiver unterwegs und hat damit auch einen tollen Erfolg. Ich nutze selbst PxO und finde das Tool gut. Ich finde aber selten Wheels, die meinen Bedingungen entsprechen.

Gruß René

</div>

-

-

-

-

891

Credits

891

Credits

Gamma-Gladiator

Gamma-Gladiator

Hallo Rene,

ich denke auch, dass das aktuelle Marktumfeld ein wenig schwierig für Wheels ist. Nichtsdestotrotz halte ich die Wheel-Strategie weiter für sehr gut anwendbar. Ich würde also sagen, vorübergehend den niedrigeren Zins hinnehmen und weitermachen.

lG Thomas

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo Thomas,

schon recht und mehr den asynchronen Call vom Eric nutzen. Geht aber bei teureren Aktien nicht 🙁.

Der Put bleibt aber meine Lieblingsoption.

Gruß René

-

891

Credits

891

Credits

Gamma-Gladiator

Gamma-Gladiator

Ja das geht nur mit billigen Aktien. Für mich sind in diesem Zusammenhang auch Spreads spannend. Ich teste das gerade mit meinem PINS Wheel-Trade.

lG Thomas

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hier in D nicht so einfach machbar. Ich habe deine Videos mir angeschaut, ich stelle aber fest, mir ist eine Spread einfach zu kompliziert 😉. Ich bin halt dichter an der Strategie von Eric, was aber auch an der Depotgröße liegt. Die Positionen kann ich mir halt einfach mal einbuchen lassen und warte dann auf bessere Kurse.

Das wichtigste ist aber, ich stöhne auf wahnsinnig hohem Niveau. Die Einnahmen im ersten Vierteljahr sind bei mir im Vergleich zum Vorjahr um 50% gestiegen und ich liege auch um über 30% vor meinen Planzahlen 😳.

-

-

-

-

0

Credits

0

Credits

Option-Rookie

Option-Rookie

Hallo René,

es sind momentan wirklich schwierige Zeiten, das erlebe ich mit diversen Aktien momentan selbst. Es sind kaum Trends auszumachen, weil das Marktumfeld wahnsinnig volatil und sensibel auf jeden “Muckenschiss” reagiert.

Was ist bei Deiner Frage noch nicht verstanden habe: FCX ist doch voll im plus. Warum lässt Du Dich nicht einfach callen? Das ist doch der Sinn der Wheel Strategie. Wenn Du “nur” von dem Aktienwert selbst profitieren willst, darfst Du keine Calls dagegen schreiben. Das mindert immer Deinen Gewinn bei stark steigenden Kursen.

FDX ist schwierig, wenn der Kurs zu stark fällt. Eine der Regeln von Markus Heitkötter ist ja, bei 30% Verlust eine Rescue Mission zu fliegen und Aktien nachzukaufen, damit der Gesamtpreis fällt und Du wieder calls dagegen schreiben kannst. Das geht aber logischerweise nur, wenn der Aktienwert selbst ein guter ist. Ansonsten ist das auch verbranntes Geld (habe ich auch schon am eigenen Leib erfahren müssen).

Ansonsten ist bei jeder Strategie auch ein Risiko dabei. Wichtig ist doch nur, dass es insgesamt mehr Gewinner als Verlierer gibt. Und damit meine ich nicht die Anzahl an Trades sondern der erwirtschaftete Gewinn.

Beste Grüße

Martin

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo Martin,

vielen Dank für deine ausführliche Antwort. Deine generelle Aussage kann ich nur bestätigen. Mir geht es hier aber speziell um den Call, der nur sehr schwer auf einen neuen Strike zu rollen ist. Das kenne ich eigentlich von meinen Puts nicht, da ich dort immer eine positive Prämie bekomme.

Mit FCX hast du vollkommen recht, aber ich bin sehr bullish für FCX und würde gerne das Rad länger drehen lassen. Zusätzlich bietet mir das Rollen nach oben ja auch noch einen höheren Profit im Underlying. Ist die Prämie aber so klein, dann komme ich beim Rollen nicht mehr in den positiven Bereich und bei FCX musste ich für 50 Cent mehr Profit aus der Aktie schon 30 Cent bei 14 Tage zusätzlichem Risiko zahlen.

In der Option von FDX sieht es sogar noch schlimmer aus, was aber auch an dem stark gefallenen Aktienkurs liegt. Natürlich könnte ich den Strike dichter an den AK legen, aber dann gehe ich auch die Gefahr ein, dass mir die Aktien unter dem Einstand ausgebucht werden 🙁.

Somit komme ich wieder an den Ausgangspunkt zurück. Kann man bei einem VIX von unter 20 einen Wheel profitabel traden, wenn ich gleichzeitig hohe wöchentliche Kursbewegungen habe?

Gruß René

-

300

Credits

300

Credits

Option-Rookie

Option-Rookie

Der VIX ist das “Fieberthermometer” des S&P 500. Jeder Basiswert hat bezüglich der Volatilität ein Eigenleben. Die implizite Volatilität ist für jeden Verfallstermin und für jeden Strike eine andere.

Ich gebe Dir schon Recht, dass ein niedriger VIX darauf schließen lässt, dass im Durchschnitt die Prämien geringer sind. Ich würde aber trotzdem das IV-Verhalten des Basiswerts, über das es Gesamtmarktes stellen. Dazu gibt es zwei Kennzahlen, die helfen können:

- Der IV Rank –> ein Indikator in der TOS

- Das Beta des Basiswert –> https://www.deltavalue.de/betafaktor/

Ein niedriger VIX heißt aber auch, dass das Absicherungsbedürfnis der Marktteilnehmer geringer ist. Das geschieht dann, wenn der Markt bullisch ist und mit steigenden Kursen rechnet. Das wiederum sollte zu direktionalen Gewinnen in den Basiswerten führen.

-

Diese Antwort wurde von

Thomas modifiziert 3 Jahre, 3 Monate aktiv..

Thomas modifiziert 3 Jahre, 3 Monate aktiv..

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Du bist irgendwie so ein wandelndes Lexikon, wirklich mein Lob. Ich bin ja so eher der Handwerker und das findet sich auch in meinem Handeln häufig wieder. Ich sehe eine Chance, schaue auf den Wert, auf den Markt und auf die Saisonalität und dann verkaufe ich die Option oder kaufe die Aktie. Gepaart mit meinem unbegrenzten Optimismus ist es eine sehr einfache und häufig positive Strategie, wobei ich eine Wirecard auch nicht bis zum Schluss gehalten habe 🙂.

Somit schaue ich halt wirklich eher auf den Gesamtmarkt und den VIX. Die IV nutze ich nur indirekt, da ich sie natürlich in meinen Preis wiederfinde. Wirklich keine besonders ästhetische Strategie, aber für mich profitabel. Das gefällt mir halt an den Optionen so gut, dass man aus der Kombination vom Unternehmen und Markt eine einfache Strategie bilden kann. Die Statistik ist halt beim Delta von 15 immer auf meiner Seite und der Rest ist nur noch die Begrenzung des Risikos, wenn die Option doch mal gegen mich läuft.

-

-

-

0

Credits

0

Credits

Option-Rookie

Option-Rookie

Hallo Rene,

ich selbst habe nicht so viel Erfahrung mit der Wheel-Strategie. Theoretisch würde ich aber sagen: Wenn Du die Aktien eingebucht bekommst, dann ist der Kurs normalerweise fallend und die Calls dementsprechend billig. Vielleicht kann man besser mit Wheel fahren, wenn man wartet, bis der Kurs wieder steigt (dann werden ja Calls viel teurerer :-). Und wenn RSI und MACD vermutlich oben angekommen sind, dann Call ATM verkaufen?

Aber Thomas hat wahrscheinlich Recht, das kann man besser bei größeren Depots machen, weil man einfach warten kann, bis der Kurs steigt und mehr Cash hat, um weitere Optionen zu verkaufen.

Calls mit Gewinn zu rollen ist aber auch m.E. schwierig. Nur mit größeren DTE, dann ist aber die Gefahr natürlich größer, dass eine Long-Phase kommt und der Kurs nach oben schießt.

Viele Grüße

Leo

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo Leo,

das Problem beim Wheel besteht aus zwei Komponenten.

Klar kann man bei einem tiefen Absacker einfach warten, dann ist aber dein Geld geblockt und du kannst es nicht an anderen Stellen gewinnbringend einsetzen. Hinzu kommt, dass die Prämien im Wheel eh dürftig sind und man eher beim Verkauf von Puts lukrative Prämien bekommt.

Der zweite Punkt ist die IV für den Preis des Risikos. Die Versicherung (somit die Prämie) sollte steigen, je länger eine Option läuft. Somit kann man auf einen zukünftigen Termin rollen und nimmt noch Prämie ein. Bestenfalls liegt die Prämie so hoch, dass man den Strike sogar noch verbessern kann.

Ich bin auch nicht der große Statistiker und Rechner, aber ich bin an der Börse aktiv, um Geld zu verdienen. Möglichst viel und möglichst schnell. Hier finde ich den Wheel im Moment nicht so attraktiv.

Gruß René

-

0

Credits

0

Credits

Option-Rookie

Option-Rookie

Hallo Rene,

ja, klar, verstehe. Deswegen sage ich ja, dass die Wheel-Strategie m.E. eben eher für große Konten geeignet ist, wo man eben die 100 (oder mehr) eingebuchten Aktien im Portfolio liegen lassen kann, bis bessere Zeiten kommen und der Aktienkurs wieder steigt und bei bei diesem großen Konto es eben nicht so darauf ankommt, dass das Kapital solange mit den eingebuchten Aktien gebunden ist. 🙂

Oder … vielleicht wäre eine bessre Taktik bei der Wheel-Strategie: Man wählt den Strike ziemlich unten OTM an einer großen Unterstützung und rollt den Put diagonal nach unten, falls die Unterstützung nicht hält, solange bis es soweit wäre, dass das Underlying mit dem Preis nur nach oben gehen kann. Die schlaue Frage wäre: Wie weiß man, wann es soweit wäre 🙂

Aber gut, Spaß bei Seite: Ich verstehe, dass das Rollen in der Wheel-Strategie nicht vorkommen sollte (also entweder Rollen oder einbuchen lassen und Call verkaufen). Aber dann würde ich beim Wheel schauen, dass beim Underlying RSI, MACD, Stochastik, Charttechnik etc. darauf indizieren, dass das Underlying nach diesen Indikatoren überverkauft ist und demnächst steigen sollte. Dann würde ich Put am Geld (ATM) verkaufen. Dadurch kriege ich schon mal eine große Prämie. Dann wird der Put wahrscheinlich ausgeübt und dann sollte der Aktienkurs (zumindest Indikatoren nach) steigen. Und wenn das der FALL ist, dann kann man auch am Geld einen teureren Call verkaufen.

Es hört sich doch gut an, oder? Man sollte dann aber natürlich nicht sauer sein, wenn die Aktien mit dem Call ausgebucht werden und der Aktienkurs weiter steigt. Oder man wartet, bis der Aktienkurs gestiegen ist und dann Call ATM verkaufen.

Na ja, es ist schön darüber theoretische Überlegungen anzustellen, in der Praxis ist es natürlich nicht so einfach, ich weiß. Wir haben leider die Glaskugel nicht. 🙂

Sonnige Grüße aus München

Leo-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo Leo,

schon richtig, aber bei einem Wheel der weit unter den Einstand gerutscht ist hilft nur eine Rettungsmission mit späteren niedrigeren Strike. Man kann sich natürlich auf die erstmal eingebuchten Aktien fokussieren und abwarten, aber gebundenes Kapital ohne Einnahmen aus verkauften Prämien häuft sich dann schnell nach und nach an.

Ein typisches Beispiel ist in meinem Depot Paypal. Die Aktien mit Einstand 250/245 kann ich nicht mehr sinnvoll veroptionieren und somit habe ich bei 130/124 eine Rettungsmission gestartet. Sie hat mir erstmal kräftig Prämien für die Puts nah am Geld eingebracht und jetzt kann ich für einen teil der Aktien wieder Wheels schreiben. Mit jeder Prämie senke ich den Einstand und nach einem Anstieg der Kurse kann ich irgendwann den Rest mit veroptionieren. Sollte der Kurs nicht wieder zum ersten Strike hochlaufen, dann werde ich mit vielen Puts und Wheels den Einstand immer weiter mindern. Helfen tut in dieser Situation nur ein aktiver und selbst gesteuerter Ansatz. Das passive Warten würde unter Umständen bis zum Ende aller Tage dauern.

Gruß René

-

Diese Antwort wurde von

Rene modifiziert 3 Jahre, 2 Monate aktiv..

Rene modifiziert 3 Jahre, 2 Monate aktiv..

-

Diese Antwort wurde von

-

-

-

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Heute habe ich den Wheel auf Freeport-McMoRan FCX etwas weiter hochrollen können und auch noch eine kleine Prämie von 67,00 $ vereinnahmen können. Mit dem weiteren Gewinn von 100,00 $ in der Aktie sind es dann 165 $ möglichen Profit. So mag ich dann auch einen Wheel weiterdrehen 🙂. Vielleicht kann man ja doch noch etwas mehr Geld mit der Option verdienen, da ja auch noch die Dividende kommt.

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Der Kurs von FedEx scheint ja etwas nach oben zu laufen, aber von einer vernünftigen Prämie bin ich noch Welten entfernt 🙁.

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Moin,

beim Rücksetzer gestern habe ich den Wheel auf FCX gestern geschlossen, insgesamt wurden mit dem Wheel vom 18.05.2021 bis zum 22.04.2021 eine Summe von 2.582,50 $ eingenommen. Eine Dividende wird wohl in den nächsten Tagen auch noch ausgezahlt und kommt obendrauf. Der Ausstieg hätte gerne auch noch etwas später erfolgen dürfen, aber der Rückgang war schon extrem in den letzten Tagen und somit habe ich den Call zurückgekauft und die Aktien erstmal veräußert.

Gruß René

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Der richtige Zeitraum geht natürlich vom 18.05.2021 bis 22.04.2022.

-

-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Fedex (FDX) liegt immer noch im Depot und hatte eine kurze Zeit sogar mal etwas Schimmel gehabt. Ich habe meine 100 Stück aber gerade noch einmal zum Lüften rausgehängt. Die Prämie für den Wheel war zwar mit 11,09% immer noch nicht prickelnd, trotzdem habe ich schon über alles fast 2.000,00 $ eingenommen. Meine Einschätzung für den Kurs ist eher gen Süden und damit konnte ich auf jeden Fall noch etwas Prämie einnehmen.

-

25

Credits

25

Credits

Option-Rookie

Option-Rookie

Hallo René,

Warum behälst Du die Fedex nicht als Langfristinvestment ?

Sie sind in der Dave Fish list, zahlen zuverlässig Dividenden, die Aktie ist stark unterbewertet.

Blended P/E bei 11,3Payout ratio 11,98

Annual Growth Rate liegt bei über 16 % !!

Forecastings sehen gut aus

Analyst scoreard durchweg positiv (ausser Covid Jahr 2020)

Halte sie doch einfach als Marginersatz. Ich mache es mit ähnlichen Aktien genauso.-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Hallo Reiner,

ich baue gerade einen Teil meines Depots um, da ich in eine Trading-GmbH umziehen werde. Zusätzlich kann ich auch nicht jede Position behalten, da ich schon über 100 Unternehmen im Depot habe. Aus dem Grund ist also Aufräumen angesagt und es werden noch etliche Titel rausgeräumt werden. Ein Grundstock von 25 Unternehmen werden erstmal im Langfrist-Depot verbleiben und alle anderen kommen als Cash in die GmbH.

Zum Ende des Jahres werde ich dann mein spekulatives Depot von meinem Langfrist-Depot getrennt haben. Ist halt noch einmal ordentliches Schaufeln angesagt. Es sind dann aber auch alle Probleme mit der Verlustbegrenzung beseitigt und zusätzlich kann ich meine Steuerquote für die Aktiengewinne auf 1,5% drücken.

Gruß René

-

25

Credits

25

Credits

Option-Rookie

Option-Rookie

Hallo René,

Das klingt nach einem grösseren Vorhaben.

Zunächst meinen Glückwunsch, dass Du eine Trading GmbH aufziehst.

Der Wechsel von einem ambitionierten Hobby zum Business.

Viel Erfolg !-

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Vielen Dank Reiner, es hat sich einfach über die letzten Jahre so ergeben. Mit etwas Übung und regelmäßigem Handeln entsteht ein nennenswerter Geldfluss. Dann muss man irgendwann einen professionellen Rahmen wählen. Mich störte immer der administrative Aufwand und durch Ride kann ich das jetzt komplett auslagern. Den letzten Ausschlag hat aber die spätere Überleitung der GmbH in eine Stiftung gegeben. Der Johann C. Köber hat ein gutes Buch “Das große Handbuch der Stiftungen” geschrieben und ich wollte nicht über eine GmbH traden und dann keinen Weg der Rückführung an die Familie bzw. ich denke auch noch an eine gemeinnützige Stiftung. Mit 63 Jahren denkt man ja eher an mögliche steuerlich sinnvolle Wege für Ausschüttungen. Hier habe ich jetzt doch einige gute Optionen für die Zukunft gefunden. Der Weg über Gewinnausschüttungen aus einer GmbH ist ja noch teurer als der Weg über die private Versteuerung. Durch die Verlagerung von Kosten und die Ausschüttung über Miete bzw. Geschäftsführergehalt passt es dann aber doch wieder 🤑.

-

25

Credits

25

Credits

Option-Rookie

Option-Rookie

Hallo René,

Der Weg über eine Stiftung ist eine sehr gute Überlegung.

GmbH klingt zuächst gut und logisch.

Ich habe selber zwei GmbH’s in Deutschland gegründet, mit 25 Mitarbeitern, Lehrlingen dazu ..

Arbeitsplätze geschaffen, ehrlinge ausgebildet, Steuern gezahlt, Innovation vorangetrieben.

Die unfassbar ignorante Bürokratie, auch der Industrie und Handelskammern, der irrsinnige administrative Aufwand, der ässerst heikle Personaltteil mit Betriebsrat – alles war tolerabel.

Aber das in ganz Deutschland berüchtigte (Ausbildungs-)Finanzamt Oldenburg gepaart mit der Tatsache, dass man als G-Führer einer solchen GmbH stets mit einem Bein im Gefängnis stand, hat mich mich vor 17 Jahren bewogen, das Land der Kleingeister und der Neider zu verlassen.

Seither bin dem Schicksal dankbar, dass ich in die Schweiz gegangen bin.

In Deutschland lebt man gut, wenn man laut genug jammert.

Der Mittelstand hingegen wurde und wird ausgequetscht.

Und glaub mir: Ich weiss wovon ich rede.

Ich wünsche Dir eine gute Hand bei Deinem KonstruktLiebe Grüsse

Reiner -

20

Credits

20

Credits

Option-Rookie

Option-Rookie

Lieber Reiner,

das kann ich gut verstehen. Mich hat ein inkompetenter Steuerberater bei der Übergabe der GmbH an meine Kinder eine fette Summe an Steuerzahlungen gekostet. Wir hatten einen Übergabezeitraum von 5 Jahren und hätten locker eine nette Holding dazwischenschalten können und schwups hätte ich nur 5% des Gewinns versteuern müssen 🙁.

Meine Frau (und ich auch) lieben halt die Nähe zu den Kindern und mittlerweile auch schon Enkelkindern. Sofern müssen wir uns mit der Situation in Deutschland abfinden. Sie ist nicht die beste, aber immer noch deutlich besser als in vielen anderen Staaten. Ich habe mir halt einen gewissen Wohlstand in den letzten Jahren erarbeitet und ich kann mit der ganzen Situation gut leben. Mit der jetzt angedachten Lösung kommt auch wieder etwas mehr Profitabilität ins Depot und viele Nachteile sind dann auch ausgeglichen. Ich zahle dafür natürlich einiges an Gebühren für Steuerberater, Jahresabschluss und Buchungsservice, aber das ist halt so und lässt sich für mich nicht ändern.

Somit werde ich meinen Weg eben unter Ausnutzung der Konstrukte machen.

Gruß René

-

-

-

-

-

Melde dich an um zu antworten.