Anmeldung › Forums › Earnings-Trades › Auswertung der Pre Earnings Iron Condors vom 10.03.2022 bis 13.04.2022

-

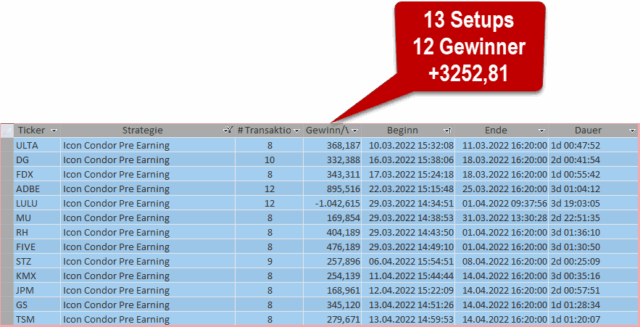

Auswertung der Pre Earnings Iron Condors vom 10.03.2022 bis 13.04.2022

Posted by Thomas on 16. April 2022 um 16:45Auswertung der Pre Earnings Iron Condors vom 10.03.2022 bis 13.04.2022

- Die Strategie wurde 13x gefahren

- davon gab es 12 Gewinner und einen Verlierer

- Die Nettoeinnahmen betragen $3252,81

- Durchschnittlicher Gewinn ca. 250 EUR

- Durchschnittliches Risiko ca. 2.500 EUR

- Laufzeit 4 x 1 Tag | 3 x 2 Tage | 5 x 3 Tage | 1 x 4 Tage

- ROI ca. 10% für durchschnittlich 2.25 Tage

- annualisierte ROI = 250 * 365 / 2500 / 2,25 = 1620%

- 2x mal kam ein Trademanagement zur Anwendung (beide male wäre es nicht notwendig gewesen, aber das weiß man immer erst danach)

- davon ist es einmal gut gegangen und beim zweiten Mal musste ein doppeltes Trademanagement jedes mal im Verlust beendet werden.

- Ich habe noch zwei andere Earnings-Trades gemacht, das waren aber keine Iron Condors. In Summe bin ich mit den beiden Trades im Plus

Die Earnings-Season beginnt eigentlich erst jetzt, somit ist ab Montag mit mehr Gelegenheiten zu rechnen

-

Diese Diskussion wurde 3 Jahre, 9 Monate aktiv. von

Thomas geändert.

Thomas geändert.

Thomas beantwortet 3 Jahre, 8 Monate aktiv. 8 Mitglieder · 17 Antworten -

17 Antworten

-

10

Credits

10

Credits

Option-Rookie

Option-Rookie

Hallo Thomas,

das ist ehr beindruckend! Leider ist uns deutschen Tradern der IC nur bedingt möglich und so trade ich meist short strangle als Earning Trade.

Da ich z.B. auch TSM als Trade aufgesetzt habe (short strangle 90/115 mit May Exp), der aber noch nicht sein TP von ca $57 erreicht hat, da der Wert in der Sitzung nach einem Start im PLus dann doch deutlich ins Minus fiel (und auf dem Weg mein TP knapp verfehlte), würde mich als Beispiel Dein konkreter TSM Trade interessieren.

Bei den IC würde ich wegen der zusätzlichen Long Position erwarten, dass Du pro Lot ja etwas weniger Gewinn machst als ich mit dem Short Strangle (dafür kommst Du in den Genuß eines begrenzten Risiko und dadurch auch viel kleinerer Margin): Wie sah der Trade aus und wieviele Kontrakte hast Du gehandelt?Danke und Gruß

jan-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Hallo Jan,

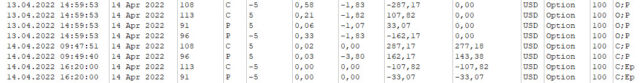

bei TSM habe ich die beiden Shorts kurz nach Börseneröffnung mit ein paar Cents zurückgekauft und somit konnte mir nichts mehr passieren, die Longs habe ich wertlos verfallen lassen. Ich habe jeweils 5 Kontrakte gehandelt, die Strikes waren 5$ auseinander.

Die genauen Werte kannst Du aus der Tabelle entnehmen.

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Ich handle ganz bewusst den Iron Condor – andere sagen auch Angsthasen-Strangle dazu – weil ich eben meine Margin reduzieren und das Risiko limitieren möchte. Sollten die Short in Bedrängnis kommen, dann ist ein späteres Abhedgen mittels einer Longoption nicht mehr hilfreich, weil zu teuer.

Man könnte natürlich mittels BUY-STP oder SELL-STP den Basiswert kaufen ode shorten (falls möglich). Dafür braucht es die entsprechende Liquidität. Als Kompromiss muss man sonst die Stückzahl reduzieren bzw. den Preis des Underlyings nach oben begrenzen.

Der Iron Confor liefert, verglichen mit dem Strangle, auf alle Fälle eine höheren ROI.-

10

Credits

10

Credits

Option-Rookie

Option-Rookie

Hallo Thomas,

ich stimme Dir hier in allem zu, sehe aber den IC nicht als Angsthasen Strangle sondern als Risiko definierten Trade. Ist halt hier in D etwas problematisch dies als Hauptstrategie zu fahren.

Ein weiterer Punkt der für andere auch zu berücksichtigen ist, die vom Erfolg angezogen werden: Du agierst aktiv während der Börsensitzung. Das kann nicht jeder, kann aber einen Unterschied machen. Mein TSM Trade war auch nur 1-2cent vom TP entfernt und ich hätte ihn sicher geschlossen, wenn dieser nicht im Rahmen meines Feierabend Beta Test Depots laufen würde ->da haben wir feste TP und handeln nur um 21 Uhr

Wenn ich Zeit habe, kann ich ja mal unsere Trades der Eranings Season in einem eigenen Thread reinstellen, da sieht man dann deutlich was die Einschränkungen (D Steuer und nur Feierabendhandel) bringen.-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

“Trading by the numbers” – selbst wenn es hier um Uhrzeiten geht – scheint mir bei Earnings kein optimaler Ansatz zu sein.

Mein Ansatz ist: so schnell wie möglich raus aus dem Trade und Gewinne mitnehmen, vor allem dann, wenn die Laufzeit länger als ein Tag beträgt.

Bezüglich der deutschen Steuer gibt es eine Lösung: Gründe eine Trading GmbH-

10

Credits

10

Credits

Option-Rookie

Option-Rookie

Das dies nicht optimal ist habe ich doch selber geschrieben, aber darum geht es doch gar nicht…Und der Hinweis mit der Trading GmbH ist wenig hilfreich für einen zukünftigen Service – man kann ja schlecht als Voraussetzung definieren. dass man erst mal eine GmbH eröffnet.

Viel Spass mit Deinen Earning Trades, aber die Diskussionen mit Dir fühlen sich oft anstrengend an. Ich werde das nur noch passiv verfolgen

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Hallo Jan,

Ich kann nichts dafür, dass Deutschland eine nachteilige Steuerpolitik für private Trader eingeführt hat und ich kann auf dieses Situation auch keine Rücksicht nehmen. Früher oder später wird hoffentlich diese ungerechte Gesetz zurückgenommen werden.

Sorry, dass Du ich anstrengend bin, aber ich versuche meine Beiträge und Antworten so zu gestalten, dass diese für möglichst viele nachvollziehbar sind. Ich schätze, dass ein signifikanter Prozentsatz der OTP Member noch nicht über eine jahrelange Erfahrung im Optionshandel verfügen.

lG Thomas

-

-

-

-

-

-

917

Credits

917

Credits

Vola-Master

Vola-Master

Mega Ergebnisse, gratuliere Thomas. Nach welchen Kriterien eröffnest du die Trades und wie genau sieht dein Trademanagement aus?

Magst du das verraten oder bist du da noch am tüfteln und optimieren?

lG Thomas

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Ich möchte die eben gestartete Earnings-Season noch konsequent durchhandeln, bevor ich meinen Handelsansatz veröffentliche.

-

917

Credits

917

Credits

Vola-Master

Vola-Master

Verstehe ich, bin gespannt drauf.

Viel Erfolg weiterhin 🙂

-

-

-

0

Credits

0

Credits

Option-Rookie

Option-Rookie

Hallo Thomas, hervorragendes Ergebnis !

VG von Peter

-

30

Credits

30

Credits

Option-Rookie

Option-Rookie

Hallo Thomas,

wirklich ein beachtliches Ergebnis.

Viel Erfolg weiterhin.

Gruß René

-

10

Credits

10

Credits

Option-Rookie

Option-Rookie

Hallo Thomas,

beeindruckend! Ich bin auf dein Update zum Ende der Earnings-Season gespannt. Definitiv ein guter Ansatz in einem nicht so einfachen Marktumfeld.

Gruß Ingo

-

0

Credits

0

Credits

Option-Rookie

Option-Rookie

Hallo Thomas,

finde ich extrem interessant. Wie bewertest du den Ansatz mit einem “inversen” Iron Condor. In dem man auf Werte fokussiert, die tendenziell eine größere Earnings Bewegung machen…also damit rechnet, dass sich der Preis kurzfristig mind. ein paar % Punkte vom aktuellen Kurs wegbewegen. Danke für deine kurze Einschätzung dazu.

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Hallo Michael,

beim Inversen Iron Condor bezahlst Du zunächst eine Prämie und Du limitierst somit den maximal möglichen Verlust. Das kann man grundsätzlich machen, wenn Du auf große Preisbewegungen nach den Earnings setzt.

Du musst Dir halt überlegen, wieviel Prämie Du im Verhältnis zum Strike-Abstand bezahlen möchtest. Je höher die Prämie, desto näher werden Deine Strikes am Geld liegen und desto weniger Bewegung wird notwendig, um in den Gewinn zu laufen. Auf der anderen Seite beschneidest Du Dir aber den maximalen Gewinn. Denn Du kannst nur Strike-Abstand abzüglich Prämie gewinnen. Stellt sich die Frage, warum Du den Gewinn beschneiden möchtest, außer um Prämie zu sparen.

Außerdem arbeiten noch zwei weitere Komponenten gegen Dich: der Zeitwertverfall und die nach den Earnings zusammenfallende Volatilität, denn Du hältst eine Long-Position.

Willst Du vom Volatilitätsanstieg vor den Earnings profitieren. dann musst Du die Position zu einem Zeitpunkt eingehen, wo deren IV relativ niedrig ist, im Regelfall 4 bis 8 Wochen vor den Earnings. Die meisten handeln dann aber keinen inversen Iron Condor sondern eher Long Straddles, Long Strangles oder Calendar Spreads. Alle haben gemeinsam, dass der Verfallstermin unmittelbar nach den Earnings liegt und dass man vor den Earnings aussteigt, damit man den IV-Crush umgeht. Da geht es nicht mehr um eine Preisbewegung, sondern nur mehr um den Volatilitätsanstieg.

Zusammengefasst: Long Positionen werden bei niedriger IV gekauft und bei hoher verkauft.

Bei Short Positionen macht man es genau andersrum.

-

-

0

Credits

0

Credits

Option-Rookie

Option-Rookie

Wie lange tradest du denn mit deinem Ansatz Earnings real?

-

310

Credits

310

Credits

Option-Rookie

Option-Rookie

Servus Patrick, ich habe jetzt den April und Mai gehandelt, es gibt ja weitere Auswertungen in einem anderen Thread. Die letzte Woche war ich auf Reisen und habe daher nichts gehandelt, außerdem habe ich 5 Position im Reparaturmodus und das ist mein Limit, sobald ein oder mehrere Slots wieder frei sind kann ich weiter machen …

-

Melde dich an um zu antworten.